アルバイトがお金を借りる手段はある?働き始めでも借入可能なカードローンを紹介

つい最近アルバイトを始めた人でもカードローンを利用すればお金を借りられます。

当社が実施したアンケートでは、カードローンに申し込んだ人のうち約16%の人がアルバイトでした。

そのうち約83%の人が審査に通過しており、アルバイトでも借り入れに成功しています。

カードローンの審査では安定した収入の有無を見られるため、毎月ちゃんとシフトに入っている人ほど審査に通りやすいです。

この記事ではアルバイトの人に人気のカードローンや審査項目、審査落ちしやすい人の特徴を詳しく解説していきます。

Contents

アルバイトを始めたばかりでも借りられるカードローン4選

アルバイトでお金を借りるなら、大手消費者金融カードローンに申し込みましょう。

大手消費者金融を選ぶ理由は4つです。

- アルバイトの申し込みOKと明記されている

- 収入が少ない人でも申し込める

- スマホと本人確認書類があればOK

- 即日融資も可能な審査スピード

アルバイトでも申し込めるカードローンなら、雇用形態だけを理由に審査落ちにはなりません。

限度額は1万円から設定できるため、収入が少ない人でも審査通過の可能性は十分にあります。

複雑な書類手続きがなく、必要書類も最小限で、初めてお金を借りる人でも手続きがスムーズです。

アルバイトOKなカードローン4選

| 特徴 | 申込可能年齢 | 金利 | 最短融資時間 | 無利息期間 | |

|---|---|---|---|---|---|

| プロミス | 事前審査ですぐに結果がある | 18~74歳 | 4.5%~17.8% | 最短3分※ | 初回利用の翌日から30日間 |

| アイフル | 20代の人が多く利用中 | 満20歳~69歳 | 3.0%~18.0% | 最短18分 | 契約の翌日から30日間 |

| アコム | 3秒診断では年収3万でも借り入れできる可能性ありと判断 | 満20歳以上 | 3.0%~18.0% | 最短30分 | 契約の翌日から30日間 |

| SMBCモビット | バイトを始めたばかりでも申し込める | 満20歳~74歳 | 3.0%~18.0% | 最短即日 | なし |

※申込み時間帯や審査によってはご希望に添えない場合がございます。

プロミスはバイト先への電話なしで即日借りられる

| 公式サイト | https://cyber.promise.co.jp/APA01X/APA01X01 |

|---|---|

| 申込可能年齢 | 18~74歳 |

| 金利 | 4.5%~17.8% |

| 最短融資時間 | 最短3分※1 |

| 無利息期間 | 初回利用の翌日から30日間※2 |

| 在籍確認の電話 | 原則なし |

※1 申込み時間帯や審査によってはご希望に添えない場合がございます。

※2 事前にメールアドレスの登録と、Web明細利用の登録が必要です。

プロミスは、審査のときにアルバイト先への電話連絡が原則ありません。

審査の進行がスムーズで、申し込みから借り入れまでの時間は最短3分です。

事前審査※により、仮審査結果は申し込んだときに即判明。

不安で審査の待ち時間がストレスだと感じる人は、スピーディーな手続きが魅力のプロミスに申し込みましょう。

※事前審査の結果を確認後に、本審査の手続きが必要となります。

※新規契約の融資限度額は、本審査の結果により決定されます。

アイフルは20代のアルバイトが多く借りている

| 公式サイト | https://www.aiful.co.jp/ |

|---|---|

| 申込可能年齢 | 満20歳~69歳 |

| 金利 | 3.0%~18.0% |

| 最短融資時間 | 最短18分※1 |

| 無利息期間 | 契約の翌日から30日間※2 |

| 在籍確認の電話 | 原則なし |

※Web経由でアイフル申し込みの場合

※申し込みの状況によっては、最短18分での融資に対応できない可能性があります。

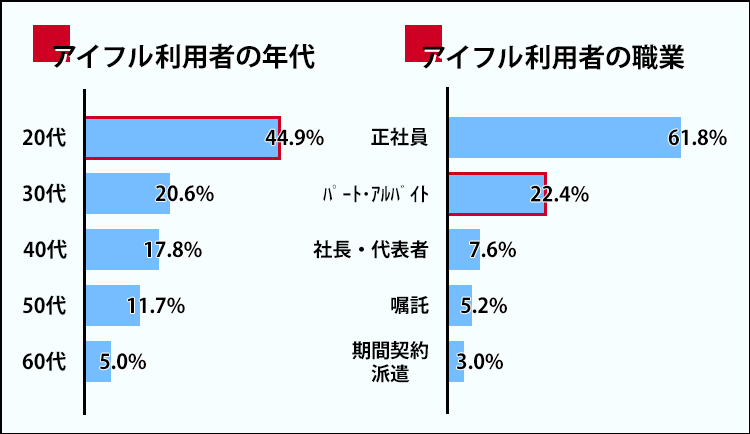

アイフルの利用者層は若年層が中心で、20代の利用率は約45%と高い割合です。

さらに契約者の勤務形態は、4~5人に1人がパートやアルバイト。

勤務歴が短くなりがちな若年層アルバイトでも、多くの人が審査に通過しているのが分かります。

アルバイトで収入が少ない人でも、本当にお金が必要ならアイフルに申し込みましょう。

SMBCモビットはバイトを始めたばかりでも申し込める

| 公式サイト | https://www.mobit.ne.jp/index.html |

|---|---|

| 申込可能年齢 | 満20歳~74歳 |

| 金利 | 3.0%~18.0% |

| 最短融資時間 | 最短即日※ |

| 無利息期間 | なし |

| 在籍確認の電話 | Web完結申込なら原則なし |

※SMBCモビットへ申し込みの曜日、時間帯によって翌日以降の取り扱いになる場合があります。

SMBCモビットでは、アルバイトを始めたばかりでも申し込めます。

Q.転職したばかりですが申込みはできますか?

A.お申込について、年齢満20歳~74歳の安定した定期収入のある方はお申込みができます。

転職された方もお申込みは可能です。

引用元:SMBCモビット

勤務日数についての言及がなく、長期勤務が前提なら審査次第で借入可能です。

審査は最短30分で完了するため、急ぎでお金が必要なら早めに申し込み手続きに入りましょう。

Webのほか、三井住友銀行内のローン契約機でも手続きできます。

アコムは短時間アルバイトで収入が少ない人におすすめ

| 申込可能年齢 | 満20歳以上 |

|---|---|

| 金利 | 3.0%~18.0% |

| 最短融資時間 | 最短30分 |

| 無利息期間 | 契約の翌日から30日間 |

| 在籍確認の電話 | 原則なし |

アコムは、収入が少なくなりがちな短時間アルバイトでも審査に通過できる可能性があります。

申込可能かが事前にわかる、3秒スピード診断では年収3万円から「借り入れできる可能性が高い」と出るためです。

限度額は1万円から細かく決められるため、少ない収入でも無理なく返済できる金額で借りられます。

初めての申し込みで審査や利用に不安がある人は、アコムを選びましょう。

アルバイトがお金を借りるときに審査される項目

アルバイトがお金を借りるとき、審査されるのは収入だけではありません。

審査時にチェックされるポイントは以下の4つです。

- 住居、家族構成など生活スタイル

- 社会保険に加入しているか

- 18~19歳アルバイトの審査は調査項目が多い

- 銀行カードローンはアルバイトが利用するには厳しい

実家暮らしと1人暮らしでは、同じアルバイト収入でも自由に使えるお金や必要な支出が異なります。

社会保険に入っている人は、アルバイトでも収入は安定していると評価されやすいです。

しかし、18歳や19歳の人は金融庁の指導や業界団体の取り決めで厳しい審査が行われます。

借入先として安心感のある銀行のカードローンも、貸金業者より審査は厳しい傾向です。

住居や家族構成も審査対象

カードローンの審査では、住居や家族構成などの生活スタイルも審査の対象となります。

収入に対して必要な生活費は、生活スタイルによって大きく異なるからです。

収入から生活費を差し引いた金額から、毎月返済できるお金があるかどうかが判断できます。

-

審査対象となる項目

- 賃貸料や住宅ローン支払いの有無

- 未婚、既婚

- 扶養する家族の人数

アルバイトは収入が少ない傾向のため、生活費の割合が高いです。

正社員と違い、アルバイトは収入の保証がない点もマイナス要因となります。

何らかの原因でシフトを減らされると、収入がすべて生活費に消えて返済が滞るリスクも。

1人暮らしや、家族内で自分だけが収入を得ている人は、限度額は少なくなると予想できます。

限度額が少なくなるからと、嘘の申告はしないでください。

返済能力を超えるリスクが高くなり、強制解約の原因となります。

収入の安定性は勤続年数と社会保険加入で判断できる

アルバイトで収入が安定しているかは、勤続年数と社会保険加入の有無で判断できます。

勤続年数が長い人は、アルバイトでも職場での立場が安定しているとみなされやすいです。

今後も続けて一定の収入を得られる可能性が高く、問題なく返済が続けられると審査でプラスに働きます。

社会保険に加入しているアルバイトは、シフトに入る時間が多く収入が安定しています。

勤務先の社会保険に加入しているほうが、健康保険料や年金の負担額が少ない点で有利に。

一見審査には関係なさそうな項目ですが、入力内容はどれも審査結果に影響を与えています。

アルバイトを始めて間もない人は、可能なら3ヶ月程度働いてから申し込みましょう。

18歳と19歳は借入目的や収入を厳しく審査される

18~19歳のアルバイトは、20歳以上の人より審査内容が厳しくなります。

若年層への貸し付けについて、金融庁からの指示で慎重な審査が求められているためです。

若年者への貸付けの契約を締結しようとする場合は、資金使途を確認するとともに、名義の貸借やマルチ商法等について注意喚起を行い、不自然な点が見受けられる場合には聴き取りを行う等、より慎重な調査を行うものとする。

引用元:日本貸金業協会

19歳以下は審査手順が通常と異なるため、申込対象を20歳以上としているカードローンが大半です。

大手消費者金融では、19歳以下が申し込めるのはプロミスのみです。

具体的に、20歳以上と19歳以下の審査で大きく異なるのは以下の2点。

- 希望額に関わらず収入証明書類の提出は必須

- 借り入れする目的を確認される

アルバイトでいくら稼いでいるのか、給与明細や源泉徴収票での証明が必要です。

お金を借りる目的は、口頭での説明ではなく請求書や見積書の提出を求められるケースもあります。

20歳以上では、希望額が50万円以下なら収入証明書の提出が義務ではありません。

使い道自由のカードローンなら、借り入れする理由を問われるケースも少ないです。

19歳以下でお金を借りたい人は、聞き取り調査と書類の準備を万全にしてから申し込みましょう。

銀行カードローンも申し込めるが審査は厳しい傾向

アルバイトの人でも、銀行カードローンに申し込み可能です。

しかし貸金業者のカードローンよりも審査は厳しく、アルバイトの利用割合も低い結果が出ています。

カードローンの利用割合

| パート・アルバイト | 学生 | 会社員 | |

|---|---|---|---|

| 銀行カードローン利用 | 7.0% | 1.8% | 65.4% |

| 貸金業者のみ利用 | 11.0% | 2.6% | 62.2% |

パートやアルバイトの人は、貸金業者のみ利用している人の割合が多いです。

銀行カードローンの利用は、学生アルバイトを足しても全体の1割未満。

雇用形態は関係なく年収別で利用割合を調査した結果は以下の通りです。

個人年収と利用者の割合

| 年収の分布 | 平均年収 | ||||

|---|---|---|---|---|---|

| 1~100万円 | 101万~200万円 | 201万~400万円 | 401万~600万円 | ||

| 銀行カードローン利用 | 5.9% | 9.4% | 28.4% | 26.5% | 452.3万円 |

| 貸金業者のみ利用 | 9.8 % | 13.2% | 36.4% | 21.8% | 363.4万円 |

銀行カードローンのほうが、利用者層の年収が高いです。

年収200万円以下の利用割合は貸金業者よりも低く、アルバイト収入だけでは審査に通りにくいと予想されます。

しかし、利用者がまったくいないわけではありません。

普段から取引のある銀行にカードローンがあり、貸付条件が魅力的なら申し込みを検討しましょう。

収入証明書の提出や、勤務先への在籍確認電話が必須な銀行もあるため、準備を整えてから申し込んでください。

データ参照元:銀行カードローンに関する消費者意識調査

アルバイトを始めたばかりの人がお金を借りるためのコツ

アルバイトを始めたばかりでも、お金を借りられます。

借り入れするために、申込先の選び方や申込時のコツを押さえましょう。

- 在籍確認の電話がないローンを選ぶ

- 借入希望額は50万円以下に抑える

- 必要書類を揃える

- 多額の借り入れは増額申請を利用する

- 年収は見込み月収を12か月分に換算する

アルバイトを始めたばかりだと、勤務先に名指しで電話があるのは不自然で怪しまれやすいです。

まだ収入が安定しているとは言えないため、借入額は少額を希望するのが鉄則。

必要書類は、すべて揃えられるか事前に確認が必要です。

収入は、必ず月収見込み額をもとに年収に換算しましょう。

勤務先への在籍確認の電話がないローンは申し込みやすい

大手消費者金融カードローンでは、審査時間の短縮や効率化のため「原則として電話なし」の会社が多いです。

-

個人年収と利用者の割合

- プロミス

- アイフル

- アコム

カードローンの審査では、勤務先に在籍確認のための電話をかけられるケースがあります。

電話をかけるのは、申込時に記入した勤務先で本当に働いているかどうかを確認するため。

電話で会社名は名乗らないものの、「〇〇さんはいますか?」と名指しされます。

職場によっては勤務先の同僚に不自然な印象を与えるため、電話なしのカードローンのほうが申し込むハードルは低いです。

勤務先への電話を避けたいなら、電話連絡は原則なしとするカードローンを選びましょう。

申込時の借入希望額は50万円以下に抑える

スムーズに審査を通過したいなら、借入希望額を50万円以下にしましょう。

借入希望額が50万円を超えると、貸金業法の決まりで収入証明書類の提出が必要です。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

引用元:日本貸金業協会

収入証明書は、ある程度勤務歴がなければ揃えられません。

-

収入証明書の例

- 給与明細2か月分

- 源泉徴収票

- 税額通知書

源泉徴収票は、毎年12月から1月にかけて発行される書類です。

例えば、2023年の12月に受け取る源泉徴収票は、2023年1月から12月に受け取った総収入が年収として記載されています。

税額通知書は、前年の収入に対して発生する書類です。

いずれも、働きはじめたばかりの人だと提出できません。

年収証明書の提出を避けるには、50万円以下に加えて総量規制まで余裕のある少額の借入希望額で申し込みましょう。

必要書類が揃えられる借入先を選ぶ

どこのカードローンに申し込んでも、本人確認書類の提出は必須です。

提出できる書類の例は以下の通りです。

- 運転免許証

- マイナンバーカード

- 健康保険証

- パスポート(2020年2月3日以前発行のもの)

- 在留カード

新しいタイプのパスポートは住所記入欄がないため、本人確認書類として使えないケースが多いです。

顔写真付き限定や本人確認書類が2種類必要なカードローンもあります。

学生ローンは上記に加えて学生証も必要です。

現住所が本人確認書類と違う人は、別の書類の提出も求められます。

-

住所が違うときに必要な書類の例

- 公共料金(電気やガス、水道)の領収書

- 住民票の写し

引っ越ししてすぐの人は、公共料金の領収書を用意できないケースが多いです。

まずは、本人確認書類の住所変更を優先して行いましょう。

希望額が大きい人は契約後半年以上たってから増額申請する

アルバイトで希望額が大きい人は、契約後半年を過ぎてから増額申請で借入額を増やしましょう。

総量規制内でも、アルバイトの初回契約で20万円を超える借り入れは難しいです。

審査通過を目標にし、今必要な最小限の金額で申し込みましょう。

最初の借り入れのあと、順調に返済を続ければ信用力が上がります。

延滞すると増額できないため、必ず期限内に返済しましょう。

返済実績を積み、勤続歴も伸ばせれば初回契約時よりも高い評価が得られる可能性大。

増額申請のタイミングは、前回の申込履歴が消える半年後以降が目安です。

タイミングが早すぎても増額審査落ちの履歴が増えるだけなので、焦らず待ちましょう。

年収は今月分の見込み月収から算出して入力する

働き始めたばかりの人は、今決まっている分のシフトから見込月収を計算し、入力する年収を算出しましょう。

時給:1,000円

シフト:1日5時間・週3回(週に15時間)

※1か月を4週間で換算

月収=1,000円×15時間×4週間=6万円

年収=6万円×12か月=72万円

間違えて数万円の年収で申告すると、審査に通らない可能性が高くなります。

現時点で働いた分ではなく、シフトの予定で1年働いたと仮定して年収を計算しましょう。

審査落ちしやすいアルバイトの特徴は?

アルバイトで審査落ちするのは、収入の不安定さや信用力の低さが原因のケースが多いです。

以下の3点のうち、1つでも当てはまると審査通過は厳しいと考えましょう。

- 日雇い、短期派遣バイト

- 嘘の情報で申し込んだ

- 支払いを滞納した経験がある

日雇いや短期の派遣バイトは、継続した安定収入があるとみなされにくいです。

嘘の情報で申し込んだのが発覚すると、今後同じ系列会社の金融サービスが使えなくなるリスクも。

支払いの滞納経験がある人は、正社員でも審査落ちリスクが高いです。

日雇いや短期派遣バイトは収入の安定性がなく審査は厳しい

日雇いや短期派遣バイトは、都度働く先を探さなければならず安定性に欠けます。

今月は10万円の収入があっても、翌月は働き先が見つからず0円になる可能性があるからです。

派遣バイトの人は、勤務先として勤務している職場ではなく派遣会社の会社名を書きます。

勤務先が派遣会社の名前で職業がアルバイトであれば、派遣で働いていることはすぐに判明。

収入に関する審査は、慎重に行われる可能性があります。

日雇いや派遣バイトをしている人は、収入証明書類を準備して申し込みましょう。

申込時に年収やアルバイト先について嘘の情報を入力した

カードローンの虚偽申告は、契約後に発覚すると即全額返済を求められるほど重いペナルティが貸される行為です。

嘘の申し込みをする人は信用できないため、今後同じ系列のカードローンやクレジットカードは審査落ちしやすくなります。

金融会社は、多くの申込者・利用者から得た勤務形態や勤務先と年収の関連データを所有。

データからかけ離れた年収だと、慎重に収入を確認するため在籍確認の電話や収入証明書の提出が求められます。

信用情報に残る、過去の申し込みや契約内容と違うときも同様です。

収入証明書の勤務先が違ったり、在籍確認がとれなかったりすると虚偽申告がバレて審査落ちします。

収入証明書類を提出しても問題がない、正しい内容で申し込みましょう。

携帯料金やクレジットカード料金を滞納した経験がある

スマホ分割払い中の携帯料金や、クレジットカード料金の滞納情報は信用情報として残ります。

以下2つにあてはまる人は、審査には不利な信用情報があるため審査に通りにくい状況です。

- 過去2年間でたびたび支払いが遅れている

- 過去5年以内に61日以上の長期延滞経験がある

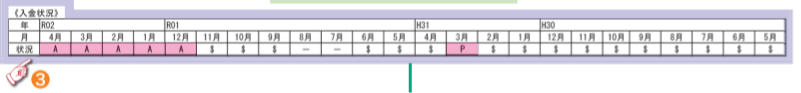

信用情報機関のCICでは、過去2年分の入金状況を確認できます。

画像引用元:「信用情報開示報告書の見方」ポイント解説

期日までに支払いがなければ、あとから支払っても遅延の記録は残ります。

繰り返し返済遅延の履歴があると、信用のない人だと判断されて審査落ちしやすいです。

長期延滞をした人は「異動」と記録され、信用力が極めて低い状態。

異動は、自己破産や規約違反による強制解約でも記録されます。

信用情報が心配な人は、情報照会を行い今の状態を確認しましょう。

不利な情報があっても、事実なら消去依頼はできません。

信用情報の保管期限が過ぎれば、自動的に消去されます。

情報の保管期間が過ぎる5年を待ってから、借り入れを申し込みましょう。

アルバイトがカードローンで借りられる金額はいくらまで?

アルバイトは、正社員と比べて借りられる金額が少ない傾向にあります。

具体的には、限度額を20万円以下に設定されるケースが多いです。

どれだけ借りられるかは、収入額や勤続年数などをもとに審査次第で決まります。

100万円を超える多額の借り入れを希望するなら、カードローンよりも目的別ローンを選びましょう。

アルバイトがカードローンで借りられるのは20万円以下が目安

アルバイトの人が借りられる金額は、初回利用時は20万円以下が目安です。

勤務形態を問わず、初回契約時の貸付額は以下の通りです。

| 2020年度 | 2021年度 | 2022年度 | |

|---|---|---|---|

| アイフル | 約21万円 | 約16万円 | 約16万円 |

| アコム | 17万5千円 | 17万円 | 16万3千円 |

参考:アイフル|2023年3月期 第1四半期 決算プレゼンテーション資料、アコム|2023年3月期決算データブック

正社員の人を含めても、初回貸付額の平均は16万~17万円程度です。

初めて利用する人は、本当に返済能力があるかを判断する過去の借入履歴がないため、信用度が未知数です。

最初は少額の貸し付けで返済能力をチェックするので、借入限度額も低めに設定されます。

ある程度年収がある人でも、いきなりまとまった金額の借り入れは難しいです。

アルバイトの人は、申込時の希望額は必要最小限に留めましょう。

雇用形態を問わず借りられるのは年収の3分の1まで

貸金業法の総量規制により、借りられる金額は年収の3分の1までと定められています。

雇用形態に関わらず、アルバイトでも規制の割合は変わりません。

| 月収 | 年収換算 | 借入可能額 |

|---|---|---|

| 3万円 | 36万円 | 12万円 |

| 5万円 | 60万円 | 20万円 |

| 10万円 | 120万円 | 40万円 |

| 15万円 | 180万円 | 60万円 |

年収に換算するのは手取り額ではなく、税金や社会保険料を引かれる前の金額です。

まだ1年働いていない人は、月収×12か月分で年収を算出しましょう。

1か月しか働いていないからと、1か月分の収入を年収として申し込むとわずかな金額しか借りられません。

すでにお金を借りている人は、借入残高と希望額の合計が年収の3分の1までで計算します。

| 年収 | 300万円 |

|---|---|

| 総量規制で借りられる金額 | 最大100万円まで |

| 現在の借入残高 | 50万円 |

| 現在借りられる金額 | 最大50万円 |

例えば年収300万円なら、総量規制で借りられる金額は最大100万円までです。

現在既に50万円借りているなら、最大でも50万円しか契約できません。

必ず、総量規制を超えない希望額で申し込みましょう。

100万円以上の借り入れは目的別ローンなら望みあり

アルバイトの収入では、初めて申し込んだカードローンで100万円以上借りられません。

総量規制により、貸金業者のカードローンで100万円借りたいなら年収が300万円以上必要とされるためです。

銀行カードローンも近年は貸付上限の規制が厳しく、最大でも年収の2分の1までとする銀行が多数。

もしアルバイトでも100万円以上借りたいなら、目的別ローンを選べば望みがあります。

目的別ローンは総量規制対象外で、借り入れしたい理由が明確な人のみ申込可能です。

-

目的別ローンの例

- 多目的ローン

- カーローン

- 教育ローン

- リフォームローン

例えば110万円の車を購入するなら、カーローンで110万円借りられる可能性もあります。

目的のために必要な金額以上は、借りられません。

目的別ローン申込時は領収書や見積書が必要なケースもあり、申し込みに年収制限を設けている銀行もあります。

みずほ銀行 多目的ローンの申込条件

勤続年数(自営の方は営業年数)2年以上の方

前年度税込年収(個人事業主の方は申告所得)が200万円以上で安定かつ継続した収入の見込める方

(一部抜粋)

引用元:みずほ銀行

目的別ローンやフリーローンなど、金利が低い借り入れほど条件は厳しい傾向です。

| 商品の種類 | 金利(年) |

|---|---|

| みずほ銀行 多目的ローン | 変動金利:5.875% 固定金利:6.750% |

| みずほ銀行 カードローン | 2.000~14.000% |

多目的ローンよりも金利が高いみずほ銀行のカードローンでは、勤続年数や年収に条件は設けられていません。

必ず申込条件をクリアしている目的別ローンを選びましょう。

借入限度額は正社員よりも低く設定されやすい

年収が同じでも、アルバイトは正社員より借入限度額を低く設定されやすいです。

アルバイトと正社員の大きな違いは、雇用の安定度。

アルバイトなどの非正規雇用は、シフトの大幅減や事業所移転・廃止での失業リスクもあります。

正社員よりも長期間働ける可能性が低いため、返済が長期間になる多額の貸し付けは避けられやすいです。

例えばプロミスで借りるとき、返済期間は以下の通り。

| 借入額 | 最低返済額 | 返済期間 |

|---|---|---|

| 5万円 | 2,000円 | 31ヶ月 |

| 10万円 | 4,000円 | 31ヶ月 |

| 30万円 | 11,000円 | 35ヶ月 |

| 50万円 | 13,000円 | 57ヶ月 |

5万円や10万円の借り入れでも、返済に2年以上かかります。

50万円借りると、5年近く返済を続けなければいけません。

高額な印象を受ける総量規制ギリギリではなく、余裕のある金額で申し込みましょう。

カードローン以外でアルバイトがお金を借りる方法と注意点

アルバイトがお金を借りる方法は、カードローンだけではありません。

状況によっては、カードローンよりも優先したい利用方法があります。

-

カードローン以外でお金を借りる方法

- 国や自治体からお金を借りる

- 奨学金の緊急採用

- 親に頼んでお金を借りる

- 友人から借りる

国や自治体には、生活に困る人向けのセーフティーネットとしてお金を貸す制度があります。

学生で急に家計が急変した人は、奨学金の緊急採用に申し込みましょう。

上記どちらもカードローンより金利が低く、総量規制の対象ではありません。

親に頼める人は、お金の用途によっては贈与税を意識する必要があります。

友人に頼んでお金を借りるのは最終手段ですが、どうしても頼むなら、借用書を作成して必ず返済しましょう。

生活に困るなら国や自治体からお金を借りる

生活費がなく困っているなら、国や自治体からお金を借りる生活福祉資金貸付制度を利用できる可能性があります。

アルバイト収入があっても、世帯が以下に当てはまる人なら利用対象です。

- 低所得世帯(住民税非課税相当)

- 各種手帳を交付された障害者がいる世帯

- 65歳以上の高齢者がいる世帯

個人ではなく、世帯単位で生活が苦しい人を対象としています。

- 世帯収入は問題ないが、お小遣い制のため自分だけお金に余裕がない

- 生活はできるものの、遊びに使うお金が欲しい

上記のような理由では、生活福祉資金貸付制度を利用できません。

生活福祉資金貸付制度は、借りる目的別に細かく費用が分かれています。

緊急で必要なお金は、最大10万円まで緊急小口資金として無利息で融資。

他の借入方法でも、カードローンより大幅に低い金利でお金が借りられます。

- 連帯保証人がいる人:無利息

- 連帯保証人がいない人:年1.5%

連帯保証人を用意できない人が10万円借りたとしても、1年間の利息は800円程度で済みます。

生活福祉資金貸付制度は生活困窮者向けで、旅行や遊び目的では利用できません。

カードローンの審査とは異なり、自立支援の側面から融資の可否を決定します。

利用を考えている人は、地域の社会福祉協議会に問い合わせましょう。

学生で家計が急変した人は奨学金の緊急採用に申し込む

学生で家計の急変によりお金がない人は、日本学生支援機構(JASSO)の奨学金で緊急採用に申し込めます。

家計の急変と認められる事情の例は以下の通りです。

- 保護者の失職、休職、病気、ケガ

- 天災

JASSOの奨学金は、通常は春と秋に学校を通じて申込手続きを行います。

申し込みのタイミング以外で利用できるのが、緊急採用です。

緊急採用も窓口は学校となるため、担当窓口や担任の先生に相談しましょう。

親に頼むなら110万円以内にしないと贈与税が発生する可能性もある

親にお金を借りる人は、借りる目的によっては110万円以内にしないと贈与税が発生します。

生活費が足りずお金を借りるなら、贈与税の対象ではないため問題ありません。

しかし、生活になくても困らない物の購入費用や旅行費用が年間110万円を超えると、贈与税の対象となります。

株や金など、投資に使うお金も同様です。

借りたお金であっても、もらったお金ではないと証明するのは難しいです。

多額のお金を借りたくても贈与税の支払いを避けたい人は、年間110万円以内に収まるよう分割して借りましょう。

借りたお金だと証明できれば、親から110万円超の借り入れをしても贈与税はかかりません。

高額の借り入れをしたいときは、以下の対策を実施して借り入れであると証明しましょう。

- 借用書を作成する

- 返済期限を決める

- 返済の証拠を残す

返済期限を決めていないときや、出世払いでいいとあいまいにしている人は、借りたお金が贈与とみなされます。

返済期限を明確にし、銀行振込で返済の証拠を残せば、借り入れとして扱ってもらえる可能性が高いです。

友人からお金を借りるなら必ず借用書を作成する

友人からお金を借りるなら、自分から借用書を作って貸し借りの証拠を残しましょう。

最低限必要な項目は以下の通りです。

- 貸す人、借りる人の名前

- 金額

- 借りる日

- 返済期間

- 金利

名前はそれぞれ自分で書き、2部作成しておくと紛失や偽造の心配が減ります。

取り決めた期日までに、誠意を持って返済しましょう。

友人間でのお金の貸し借りはトラブルにつながりやすいため、優先順位は最後です。

返済が滞ったとき、貸付条件の認識がお互いに異なるときは友人関係が壊れる恐れもあります。

不要なトラブルを避けるなら、国の貸付制度やカードローンを利用しましょう。