2社目のカードローンが審査通過する方法は?申込先の選び方や2社目契約の注意点を解説

2社目のカードローンに申し込むと、1社目よりも審査が厳しくなりがちです。

どうしても2社目でお金を借りる必要がある人は、申込先の選び方や審査落ちの条件に当てはまっていないか確認しましょう。

本記事では2社目のカードローンに申し込むか判断できるよう、以下の項目を解説します。

- 2社目のカードローン審査について業者別の傾向

- 2社目の選び方

- 2社目の審査に落ちる人の特徴

- 2社目に申し込む前に確認しておきたい注意点

- 審査落ちしたときの対処法

カードローンごとの2社目の審査に対する傾向を知っていれば、申込先を選びやすいです。

申し込む前に、2社目を契約するデメリットやリスクについてよく理解しておく必要があります。

審査落ちしたときの対策も合わせて確認し、お金の悩みを解決しましょう。

Contents

2社目のカードローン契約は可能だが1社目より厳しめに審査される可能性が高い

2社目のカードローン契約は可能ですが、1社目よりも審査が厳しくなる可能性は高いです。

2社目の契約を希望する人は、1社目の借り入れだけではお金が足りていないと分かります。

お金が足りない状況で借り入れを増やすと貸し倒れリスクが高いため、返済能力を慎重に判断しなくてはなりません。

借入残高がある人について、1人あたり何件の契約があるのかをCICの統計情報を元にまとめた結果は以下の通りです。

| 借入件数 | 人数 | 割合 |

|---|---|---|

| 1件 | 716万人 | 64.16% |

| 2件 | 242万人 | 21.68% |

| 3件以上 | 158万人 | 14.16% |

| 合計 | 1,116万人 | – |

※2025年1月20日時点のデータ

参照元:CIC

6割以上の人は借入件数1件のみに留まり、2社以上の借り入れがある人は約4割です。

1社のみの利用と比べると割合は少ないものの、240万人を超える人が2社目の契約を成功させています。

どうしても追加で借り入れしたい人は、以下のポイントを元に慎重に申込先を選びましょう。

- 現在順調に返済できているなら大手消費者金融を第一候補にする

- 審査に落ちそうな要素がある人は中小消費者金融も検討

- 銀行や信販会社のカードローンはもとから審査が厳しい

1社目の返済に遅れた経験がないなら、2社目も大手消費者金融で契約できる可能性があります。

1社目の返済やクレジットカードの支払いに不安要素がある人は、審査に独自性がある中小消費者金融を検討しましょう。

借り換え目的で2社目を検討しているなら、審査は厳しくなるものの金利が低めの銀行や信販会社も視野に入れてください。

大手消費者金融は信用情報にマイナス要素がないなら契約の可能性あり

大手消費者金融カードローンは、信用情報に問題がなければ契約できる可能性があります。

信用情報は、「申込者を信用してお金を貸しても大丈夫か」の判断材料です。

信用情報として保管されている情報の内容は以下の通りで、信用情報機関に保管されています。

- 本人を特定する氏名や連絡先

- ローンやクレジットカードの契約情報

- 借入残高や返済状況

信用情報を照会すれば現在いくらお金を借りているのか、返済状況は良いか確認でき、返済能力の把握に役立ちます。

お金を借りすぎている、返済が遅れているとの情報が掲載されていると、審査上不利です。

大手消費者金融の審査はシステム化されており、データだけで判断するため個別の事情は考慮しません。

「入院していて返済が遅れた」「お金はあったのにうっかり返済を忘れていた」といった事情も、返済遅延としてひとまとめに扱われます。

信用情報にマイナス要素がない人は、大手消費者金融の申し込みに進みましょう。

2社目にも向いている大手消費者金融

- プロミス※

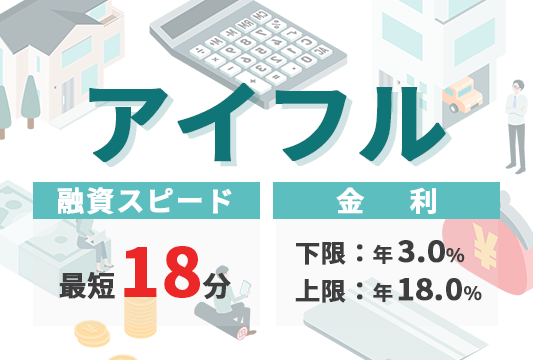

- アイフル

- SMBCモビット※

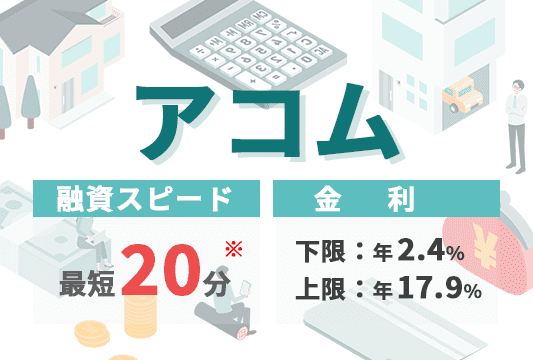

- アコム

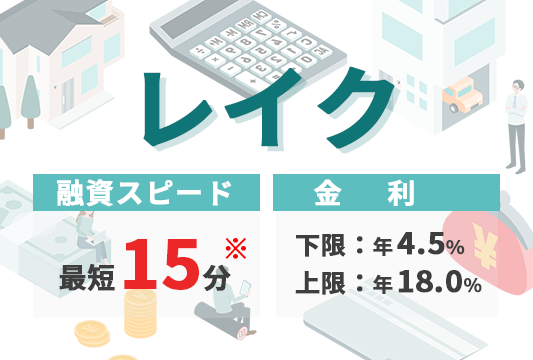

- レイク

※他社ご利用の方でも審査可能ですが、お客様のご状況によってご利用いただけない場合もございます。

プロミスは毎月返済額が1,000円からと負担が少なめ

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細はこちら |

| 申込条件 | 年齢18~74歳の本人に安定収入がある人 |

| 最短融資時間 | 3分 |

| 金利 | 2.5%~18.0% |

| 限度額 | 最大800万円 |

| 無利息期間 | 初回借入の翌日から30日間 |

プロミスは、毎月返済額が1,000円からとゆとりがあり、2社目でも少ない負担で返済を続けられます。

プロミスの毎月返済額(一例)

| 借入後残高 | 毎月の最低返済額 |

|---|---|

| ~2万円 | 1,000円 |

| ~5万円 | 2,000円 |

| ~8万円 | 3,000円 |

| ~11万円 | 4,000円 |

毎月の最低返済額が少ないと、お金に余裕がない月でも返済遅れに繋がりにくいです。

余裕のある月は1社目で追加返済して、完済時期を早めるといった調整もできます。

審査スピードが最短3分と早く、30日の無利息期間が用意されているのも嬉しいポイント。

30日以内に完済すれば利息の負担なしにお金を借りられ、返済の負担軽減に役立ちます。

「急ぎの融資でも計画的に返済したい」「返済額が多すぎると不安」といった人はプロミスを選びましょう。

アイフルは返済日を自分で決められるから2社目でも管理しやすい

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細はこちら |

| 申込条件 | 満20歳~69歳で定期的な収入と返済能力がある人 |

| 最短融資時間 | 18分※ |

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 無利息期間 | 初回契約の翌日から30日間 |

アイフルは返済日設定の自由度が高く、1社目の返済日や給料日に合わせて管理しやすいです。

アイフルの返済日

| 返済日設定 | 詳細 |

|---|---|

| 毎月1回 | 1日~31日の中から都合のいい日にちを設定可能 |

| 35日サイクル | 前回支払日の翌日から35日後が次の返済期日 |

1社目と返済日を同じにすれば、ATMやネットバンキングでの手動返済も忘れにくいです。

1社目の返済を優先して進めたい人は、35日サイクルを選ぶとゆとりのある返済計画が立てられます。

35日ごとの返済なら、サイクルによっては返済しなくていい月もあるので、金銭的に余裕がない人にぴったり。

2社から借りたとき返済日を選べないと、月2回の返済を別々に管理しなければいけません。

返済日や返済額が違うと管理も難しく、延滞に繋がる可能性もあります。

返済日の管理ができるか不安な人は、自分に都合がいい返済日を設定できるアイフルに申し込みましょう。

運営者情報を確認する

SMBCモビットはスマホアプリで24時間借り入れと返済ができる

| 項目 | 詳細 |

|---|---|

| 公式サイト | 詳細はこちら |

| 申込条件 | 満20歳~74歳の安定した収入のある人 ※収入が年金のみの方はお申込いただけません |

| 最短融資時間 | 最短即日 |

| 金利 | 3.0%~18.0% |

| 限度額 | 1万円~800万円 |

| 無利息期間 | なし |

SMBCモビットはスマホアプリのサービスが充実しており、24時間借り入れと返済手続きができます。

スマホATM取引機能を使えば、カードなしでセブン銀行やローソン銀行のATM取引が可能です。

返済期日までにお金が用意できないと分かったら、アプリから返済日変更の手続きができるのも特徴。

金利は遅延利率が適用になるものの、電話連絡の必要がなく変更した期日に返済すれば督促もされません。

「2社目の返済が滞ったときに督促を受けて家族に借り入れがバレるのでは」と不安な人にも使いやすいカードローンです。

アプリ操作だけで借り入れと返済の管理をしたい人は、SMBCモビットに申し込みましょう。

アコムは審査通過率の高さを重視したい人におすすめ

| 項目 | 詳細 |

|---|---|

| 申込条件 | 20歳~72歳の安定した収入がある人 |

| 最短融資時間 | 20分 |

| 金利 | 2.4%~17.9% |

| 限度額 | 1万円~800万円 |

| 無利息期間 | 初回契約の翌日から30日間 |

アコムの審査通過率は安定して40%前後をキープしており、貸金業者の平均よりも5%ほど高い水準です。

| 対象時期 | 審査通過率 | |

|---|---|---|

| アコム | 貸金業者平均 | |

| 2024年1月 | 39.4% | 33.5% |

| 2024年2月 | 40.6% | 34.5% |

| 2024年3月 | 39.5% | 34.7% |

| 2024年4月 | 41.3% | データなし |

参照元:アコム|マンスリーレポート、日本貸金業協会|月次統計資料

審査通過率は、審査を受けた人のうち何割が通ったかを示しています。

アコムは貸金業者の平均的な審査通過率よりも、やや通過率が高い傾向です。

細かい審査基準は各社異なるため、過去に他社で審査落ちした人もアコムの審査に通過する可能性があります。

申し込みはWebやアプリで完結でき、10万円程度の少額融資ではスマホと本人確認書類が1つあればすぐに手続き可能です。

とにかく審査に通る人が多いカードローンを選びたい人は、アコムを選びましょう。

レイクは無利息期間が長いからゆっくり返済したい人向き

| 項目 | 詳細 |

|---|---|

| 申込条件 | 満20歳~70歳で安定した収入がある人 |

| 最短融資時間 | Webで最短15分も可能※ |

| 金利 | 4.5%~18.0% |

| 限度額 | 1万円~500万円 |

| 無利息期間 | 365日間※ |

レイクには365日間※の無利息期間があり、非常に長期間なのが特徴です。

一般的な無利息期間は30日程度のため、365日間の無利息期間※が適用されたら10倍以上の期間無利息で借り入れできます。

60日間無利息※は、初めて契約される方がWebで申込み、契約額50万円未満のときに適用されます。

50万円未満の借り入れを希望していて、2ヶ月で完済できる人に合ったサービスです。

365日間無利息※は、初めて契約される方がWebで申込み、契約額50万円以上で契約後59日以内に収入証明書類を提出してレイクでの登録が完了した方に適用されます。

365日間無利息※が適用されれば、利息による返済額の増加に追われずに1年かけてゆっくり返済できます。

ただしこれらの無利息期間は、1社目の無利息期間と重複していると適用されません。

1社目の無利息期間終了後に、2社目でお金を借りる必要があるが、少しでも返済額を増やしたくないという方はレイクに申し込みましょう。

中小消費者金融は過去より今の状態に目を向けて柔軟に審査を行ってくれる

中小消費者金融では、データだけで判断せず担当者が審査を行うため柔軟な対応が期待できます。

以下のケースに当てはまる人は、大手より中小消費者金融に申し込んだ方が審査通過の可能性を高められます。

大手よりも中小消費者金融が向いている人

- 1社目の返済で過去に延滞を繰り返した時期がある

- カードローンは1社だけだが、クレジットカードのキャッシングも含めると借入件数が多い

大手消費者金融では、信用情報に延滞を繰り返したり債務整理の記録があったりすると即審査落ちになりやすいです。

借入件数の多さも、返済不能になるリスクが高いと判断されて審査では大きなマイナス要素となります。

中小消費者金融では、事情を説明できれば審査のマイナス要素があっても即断らず少額でも貸してくれる可能性があります。

過去よりも今の状態に目を向けて審査を行ってくれるので、返済能力があると分かってもらえるよう返済計画を立てて申し込みましょう。

中小消費者金融で10万円未満の少額融資を受けると、金利は上限に近いケースが多いです。

◯元本の金額が10万円未満のときの上限金利 → 年20%

◯元本の金額が10万円以上から100万円未満のとき上限金利 → 年18%

◯元本の金額が100万円以上のときの上限金利 → 年15%

引用元:5 お借入れの上限金利は、年15%~20%です│日本貸金業協会

実際に中小消費者金融の金利を確認すると、大手の最高金利が18.0%なのと比べて高い傾向です。

| 消費者金融名 | 金利(年) | 限度額 |

|---|---|---|

| フクホー | 7.3%~18.0% | 200万円まで |

| いつも | 4.8%~18.0% | 500万円まで |

| アロー | 15.0%~19.94% | 200万円まで |

| エイワ | 17.9507%~ 19.9436% | 50万円まで |

| フタバ | 14.959%~19.945% | 50万円まで |

中小消費者金融は、1つの契約に対して1回だけ融資を行うフリーローンタイプの業者も多いです。

契約方法はアナログな面もあり、Web完結できないケースも少なくありません。

多少不便でも、どうしてもお金を借りたい事情がある人は中小消費者金融に申し込みましょう。

銀行や信販会社のカードローンは2社目の審査は厳しいが借り換えなら望みあり

銀行や大手信販会社のカードローンはそもそも審査が厳しく、2社目の申込先としては審査通過は難しいです。

ただし借り換え目的であれば、契約の望みがあります。

借り換えとは、新たに契約したローンで今の借り入れを完済し、完済したローンを解約して新しいローンの返済を続けていく方法のこと。

借り換えによって金利が下がれば、今よりも利息の負担を減らせます。

消費者金融よりも上限金利が低く、借り換え先として2社目に最適なカードローンは以下のとおりです。

| カードローン名 | 金利(年) |

|---|---|

| みずほ銀行カードローン | 2.0%〜14.0% |

| イオン銀行カードローン | 3.80%~13.80% |

| 三井住友銀行カードローン | 1.5~14.5% |

| 住信SBIネット銀行カードローン | 1.89%~14.79% |

| JCBカードローン FAITH | 4.4%~12.5% |

上限金利は14.0%台より低いケースが多く、消費者金融で借りるよりも利息が少なく済みます。

10万円借りたときのひと月の利息を比較

| 金利(年) | ひと月の利息 |

|---|---|

| 12.5% | 約1,030円 |

| 14.0% | 約1,150円 |

| 18.0% | 約1,480円 |

1ヶ月の利息が少ないと、返済額のうち元本が占める割合が多く早期返済も叶います。

元本が減らないと利息がかかり続けるため、支払い総額が多くなる傾向です。

銀行や信販系のカードローンに申し込みを検討中の人は、少なくとも以下を満たしているか確認しましょう。

- 過去5年以内に返済遅延がなく債務整理を行っていない

- 現時点の借入総額が年収の3分の1を大きく下回る

- 勤続年数は2年以上あるのが望ましい

低金利なカードローンは、安定継続した返済能力を重視します。

返済遅延を起こさない誠実さと、勤続年数が長く今後も安定収入を得続けることが重要です。

過去に返済遅延や債務整理の履歴があれば、返済を続ける誠実さが疑問視されます。

返済遅延や借入総額の多さは、返済能力がないと判断される原因です。

銀行カードローンは過去に貸し過ぎが問題化しており、申込者が多重債務に陥るのを避けるため厳しく審査します。

社目の人は特に厳しく審査されるため、お金がなくて切羽詰まっている人は消費者金融カードローンを選びましょう。

2社目のカードローンを選ぶときは1社目と異なる視点を重視

2社目のカードローンを選ぶときは、1社目とは違う視点で重視するべきことがあります。

- 無利息期間で利息を抑える

- 返済日や返済方法の選択肢が多い

- 現在の状況に合わせた申込先選び

2社目を契約すると返済額が増えるため、利息を抑えられる無利息期間のあるカードローンの方が助かります。

カードローンが複数になると返済日も増えるため、自分に都合がいい日を設定できるとうっかり忘れません。

低金利や即日融資より、現在の状況で審査に通る可能性が高い借入先を選ぶのも借り入れを成功させるために重要です。

2社目のカードローンは1社目より審査に通りにくいので、「お金に困っている」「返済能力がない」と判断されないようにしなければなりません。

高額融資や、即日融資といった好条件な借り入れを希望せず、自分の状況に合わせた借入先を選びましょう。

無利息期間があるカードローンなら利息を抑えられる

無利息期間があるカードローンを選ぶと、利息が抑えられて返済総額を少なくできます。

無利息期間とはカードローンごとに決められた期間、利息が発生しないサービスです。

無利息期間でカードローンを選ぶなら、期間の長さと開始日に注目しましょう。

無利息期間で選びたい人におすすめのカードローン

- プロミスは初回借入の翌日から無利息期間が始まる

- レイクは365日間※の無利息期間がある

無利息期間は、契約日の翌日から自動的にスタートするケースが多いです。

契約後すぐに借りない人は、無利息期間を無駄に消費してしまい十分に活用できません。

例えば契約から5日経過して借り入れをすると、無利息期間は25日しか適用されない計算です。

プロミスでは初めてお金を借りてから無利息期間が始まるため、借りるのが契約の1ヶ月後でも30日間無利息を利用できます。

レイクは他社より長い、365日間の無利息期間※を用意。

契約の翌日からスタートするため、すぐにお金を借りたい人が無利息期間をお得に利用できます。

すぐに借りる予定がないなら、お金が必要になるタイミングまで待って契約すると無利息期間を生かしやすいです。

無利息期間中に完済する目標も立てやすいため、計画的に賢く返済したい人は期間の長さで選びましょう。

返済方法が多く返済日設定の自由度が高いと2社目も管理しやすい

2社目のカードローンは、返済方法の多さと返済日設定の自由度にも注目して選びましょう。

2社の返済を管理するのは、1社のみのときと比べて難しさが跳ね上がります。

ATMだけでしか返済できない、返済日がまとめられないといった借入先を選ぶと返済遅延を起こしやすいです。

大手消費者金融カードローンは、個人向け融資専門なので返済しやすい体制が整っています。

返済方法は、いずれの消費者金融でも以下の方法が利用可能。

- ネット返済(アプリまたはWebから手続き)

- 口座引き落とし

- ATM

- 銀行振込

ネット返済はスマホがあればどこにいても利用でき、振込手数料も無料です。

ATMは自動契約機に併設の自社ATMだけでなく、コンビニATMも利用できます。

スマホアプリでATM操作ができるスマホATM取引機能にも各社対応しており、カードレス契約でも便利です。

口座引き落としは給与振込口座を指定して、返済日を給料日のすぐあとにできると返済遅延の心配がありません。

返済日設定は、選択式または自由設定のいずれかです。

大手消費者金融各社の返済日

| カードローン名 | 返済日 |

|---|---|

| プロミス | 5日・15日・25日・末日から選択 |

| アコム | 返済日自由指定、または35日サイクル返済 |

| アイフル | 返済日自由指定、または35日サイクル返済 |

| レイク | 返済日自由指定 |

| SMBCモビット | 5日、15日、25日、末日から選択 |

返済日の自由度が高いのは、アコムとアイフルです。

カードローンは原則毎月返済しなければなりませんが、アコムやアイフルは35日ごとに返済する方法を選べます。

毎月返済なら返済日を自由に設定でき、35日サイクルは次の返済日までに給料日を2回はさむ回も作れます。

| 返済回数 | 返済日 |

|---|---|

| 1回目 | 4月20日 |

| 2回目 | 5月25日 |

| 3回目 | 6月29日 |

| 4回目 | 8月3日 |

上記の例では、35日ごとに返済すると7月に返済日がありません。

金銭的に余裕がなくても、返済に余裕ができるので負担を減らせます。

契約時に決めた返済日は利用開始後に変更も可能ですが、アプリだけで簡単に変更できず電話が必要なケースも多いです。

「返済日をまとめられる」「返済方法が多彩で1社目と合わせやすい」といった借入先を選び、契約前に1社目も含めた返済計画を入念に立てましょう。

条件の良さより現状に合った審査難易度のカードローンを選ぶ

どうしても2社目で借りたい人は、貸付条件の良さよりも今の状況に合った審査難易度のカードローンを選びましょう。

一般的に、金利が低いローンほど契約者を厳選するため審査は厳しい傾向です。

低金利のカードローンでは返済状況の良さだけでなく、返済額が増えても問題なく返済できる安定収入があると判断される必要があります。

返済に遅れた経験がある人や借入総額が高めの人は、審査に通りにくい傾向です。

審査に通りにくい状態でもお金を借りたいときは、金利が高い中小消費者金融のカードローンも選択肢に入れましょう。

中小消費者金融は審査が甘いイメージもありますが、返済能力が低い申込者も多い関係で審査自体は厳しいです。

返済能力が低い人は貸し倒れリスクも高いため、利益確保のために高めの金利が設定されています。

大手消費者金融と違い、審査担当者が個別に事情を聞くため対応が柔軟になりやすいのが特徴です。

「病気で一時的に返済が難しかった」「出費が重なった時期はあったけれど今は落ち着いている」など、事情を説明できれば審査に通る可能性もあります。

中小消費者金融は甘い審査が行われると期待せず、1社目で返済遅延を起こす前に申し込みましょう。

大手消費者金融は広く利用者を集めており、審査通過率は常に30~40%程度です。

| カードローン名 | 2024年4月の審査通過率 |

|---|---|

| プロミス | 42.3% |

| アコム | 41.3% |

| アイフル | 34.9% |

参照元:SMBCコンシューマーファイナンス|月次営業指標、アコム|マンスリーレポート、アイフル|月次データ

各社で審査基準の細かい部分に違いがあるものの、難易度に大きな差はありません。

データだけで審査を行うため、信用情報に傷があると不利になるのは共通しています。

返済遅延の履歴がなく、借入額が年収の3分の1より大幅に少ないなら大手消費者金融に申し込みましょう。

どこに申し込んでも2社目で審査落ちする人の特徴は4つ

2社目に申し込む前に、自分が審査落ちする人の特徴に当てはまっていないか確認しましょう。

以下の状態の人は、2社目のカードローンに申し込んでも審査通過が難しいです。

- 現在の借入残高だけで年収の3分の1を超えそう

- 1社目の返済が現在進行形で遅れがち

- 借入状況と申込情報から多重債務の恐れがある

- 同じタイミングで複数のカードローンに申し込んだ

1社目だけで年収の3分の1に近い借り入れがあるなら、どのカードローンに申し込んでも審査落ちします。

過去ではなく最近の返済が遅れがちなら、現在の返済能力が低く今以上の借り入れは不可と判断されやすいです。

上記2つの特徴に該当しなくても、申込情報と借入状況から多重債務が疑われるケースもあります。

早く借りたいからと、同じタイミングで立て続けにカードローンに申し込むのもやめましょう。

現在の借入残高だけで年収の3分の1を超えそう

現在の借入残高だけで年収の3分の1を超えそうな人は、総量規制により今以上の借り入れは望めません。

総量規制とは、借りすぎで生活が破綻するのを防ぐ法律で、借りられる金額の上限は年収の3分の1までです。

- 消費者金融のカードローン、フリーローン

- 信販会社のカードローン

- クレジットカードキャッシング

上記の借り入れは、運営会社の規模や借入件数に関係なくすべて総量規制の対象です。

例えば年収300万円の人が1社目のカードローンで60万円借りていたら、2社目は最高でも40万円までしか借りられません。

1社目のカードローンに加えてクレジットカードのキャッシングで40万円借りていたら、2社目のカードローンは総量規制に引っかかり審査落ちします。

現在の借入残高は信用情報により正確に把握されるため、申し込み時に少なく自己申告しても意味はありません。

借入額が多い人はまず返済を優先し、借入残高を減らしましょう。

銀行カードローンは総量規制対象外で、本来は年収に関係なく貸し付けができるものの、現在はどの銀行も自主規制を行っています。

自主規制は総量規制と同等で、借入総額が年収の2分の1から3分の1を超えない範囲でしかお金を貸していません。

借り換えが目的の契約であれば、1社目の解約が条件となるケースが多いです。

担保や保証人なしで、年収以上の多額のお金を借りられる金融機関はありません。

銀行カードローンを利用するなら、借り入れ目的での利用が認められている商品を選び、1社目を解約した上で返済に専念しましょう。

例えば三井住友銀行のカードローンは、借り換えの利用にも対応できます。

1社目の返済が最近遅れがちで期限を守れていない

1社目の返済が遅れがちな人は、現在の返済能力が不足していると判断されて審査落ちする可能性が高いです。

信用情報に残る過去の滞納は柔軟な審査が期待できる中小消費者金融でも、現在の状況が悪ければお金は貸しません。

現在返済が遅れている人は、すでに今の返済だけでも負担が大きく今以上の借り入れをすると債務超過の恐れがあります。

返済できるお金はあってもうっかり忘れが多い人は、約束を守れない人として信用されません。

1社目の返済期日が守れていない人は審査に通る見込みが薄いため、今すぐ2社目に申し込むのは見送りましょう。

借入額を今以上に増やすと多重債務になる恐れがある

総量規制の範囲内であっても、今以上に借入額を増やすと多重債務になりそうな人も審査落ちしやすいです。

例えば、年収450万円で1社目の借入額が100万円の人は、総量規制の150万円まで50万円の余裕があります。

2社目のカードローンでも50万円は借入可能で、審査に通過できる可能性は十分にある状態です。

しかし、以下のような例では返済能力が不足すると判断されるケースもあります。

- 総量規制の計算には入らないが、多額の住宅ローン返済がある

- 扶養家族が多く、新たな借り入れは生活費を圧迫する

- 非正規雇用で安定収入が続かないリスクもある

年収が同じでも、住宅ローンがある人と家賃やローン返済がない人では返済に回せる金額に差があります。

独身の人と大黒柱で一家4人を養う人でも同様の違いがあり、返済能力の審査で大きな影響があります。

独身なら自分の生活を成り立たせられればいいですが、扶養家族がいるとその分出費も跳ね上がり、返済に回せる金額が少なくなるからです。

カードローン以外の出費が多い人や、収入が不安定な人は2社目の審査が特に厳しくなります。

2社目の審査に通りたいなら、既存の返済を滞りなく行い、金銭トラブルがない状態で申し込みましょう。

複数のカードローンに申し込み借り逃げリスクが高いと判断された

複数のカードローンへ同時に申し込むと、返済能力が不足すると判断されて審査落ちしやすくなります。

複数の借入先に同時申し込みしなければいけない状態の人は、お金がなく焦っていて返済能力がないと考えられるためです。

消費者金融のカードローンは審査が早く、多くの業者では当日中に結果が分かります。

まとめて申し込まず、まずは1社選んで結果が出るのを待ちましょう。

もし審査に落ちて2社目に申し込み、続けて審査落ちしたら一旦申し込みはストップしなければいけません。

審査基準の違う2社とも連続で審査落ちしたなら、どこに申し込んでも審査に通らない状況である可能性が高いです。

申込情報は信用情報として6ヶ月残るため、審査に落ちた履歴だけが残り続けます。

何度も申し込みを続けるのではなく、数社の審査に落ちたら最低でも3~6ヶ月以上期間を空けて申し込みましょう。

2社目のカードローン契約で後悔しないための申込前チェックポイント

2社目のカードローン契約で後悔しないために、申し込み前に確認しておきたいポイントは以下の通りです。

- 2社目よりも契約中のカードローンで増額できないか

- 他の支払いもある人はおまとめローンを検討する

- 実現可能な返済計画が立てられるか

- 2社目の契約は、住宅ローンやマイカーローンの審査には悪影響

- 2社目で借りたお金を1社目の返済に充てるのはNG

2社目のカードローンに申し込む前に、1社目の増額申請を検討しましょう。

毎月の支払いが生活を圧迫しているなら、新たに借り入れを増やすよりおまとめローンが向いています。

借り入れを増やすと毎月の返済で固定費が増えるため、事前に管理方法や家計のシミュレーションが必要です。

2社目の借り入れに向かない人もいるので、申し込みは慎重に判断しましょう。

今契約中のカードローンで増額した方が返済負担は軽くなりやすい

2社目で新たに借りるより、今契約中のカードローンの限度額を増額した方が返済負担は軽くなりやすいです。

利用限度額を増額すると、毎月の返済額や金利が低くなる可能性もあります。

1社目の限度額増額と2社目契約の返済例

| 契約内容 | 毎月返済額 | 金利 |

|---|---|---|

| 1社目を80万円から100万円に増額 | 26,000円 | 最高15% |

| 1社目80万円+2社目20万円 | 1社目:21,000円 2社目:8,000円 合計:29,000円 |

最高18% |

※返済額はアイフルを参照

限度額が増えると、同時に金利も下がる可能性があります。

限度額を100万円以上に増額できれば、貸金業法で上限金利が15.0%までと定められているため、金利が下がる可能性は高いです。

毎月返済額も、2社に分けるより1社にまとめた方が金額は少なく管理も難しくありません。

1社目のカードローンが契約後6ヶ月経っており、返済遅延を一度も起こしていないなら増額申請に挑戦しましょう。

リボ払いやクレカキャッシングの残高もある人はおまとめローンを検討する

1社目の返済ができずクレジットカードのリボ払いやキャッシングの返済も抱えている人は、2社目を申し込むよりおまとめローンを検討しましょう。

おまとめローンは今よりも良い貸付条件で、複数の借り入れを1つにまとめる方法です。

返済を1つにまとめれば毎月返済額が抑えられ、2社目のカードローンは必要なくなる可能性もあります。

おまとめローンでまとめられる範囲は、消費者金融のカードローンやクレジットカードキャッシングに限られるケースが多いです。

アイフルのおまとめローンではリボ払いや銀行カードローンもおまとめ対象となり、今より低い金利での契約が約束されています。

おまとめローンは、まとめた総額が総量規制以上の金額になっても契約可能です。

おまとめローンは利用者にとってメリットが大きく、総量規制では例外に分類されるためです。

追加でお金を借りられないため、借入体質を抜け出したい人もおまとめローンを活用しましょう。

2社分の返済日を管理するのは1社のときより難しい

実際に返済を始めると、2社分の返済日を管理するのは1社のみのときより難しく感じます。

2社分の返済金を確保しておく必要があり、ATM返済なら2社分の手間がかかるためです。

返済時に手数料がかかる方法を取ると、1社ごとに手数料がかかるため余計な出費となります。

バラバラの返済期日を設定すると、1社に重複返済してもう1社の返済遅延が起こるリスクも。

返済日の管理ができない人は、口座引き落としで返済されるカードローンがおすすめです。

返済日に自動で返済されるため、返済日を意識的に管理する必要がありません。

借り入れを内緒にしていて口座引き落としができない人は、スマホのカレンダーや手帳で自己管理できる自信がある場合のみ2社目に申し込みましょう。

毎月の返済で生活を圧迫しないかシミュレーションする

2社目を借りると毎月の返済が増えるため、事前に生活を圧迫しないかシミュレーションしましょう。

現在の月額返済額と新しく契約する予定のカードローンの返済額を確認して、予算内におさまるか確認しなければいけません。

必要最低限の生活費も残らないなら、2社目の借り入れで滞納する可能性があります。

副業バイトで収入を増やす、節約するなどお金を借りる以外の方法で必要資金を確保してください。

毎月返済額が少ないカードローンに申し込む方法もありますが、積極的に追加返済をしないといつまでも借入残高が減りません。

支払いが分散するため、1社目の追加返済もしにくくなり長期間返済を続けなければならず、結果的に大きな負担になります。

本当に2社目の借り入れが必要なのか、借り入れしても問題なく返済できるか、シミュレーションを活用して事前にチェックしましょう。

2社目のカードローン契約は住宅ローンやマイカーローンの審査に悪影響あり

2社目のカードローン契約は、住宅ローンやマイカーローンの審査で悪影響です。

カードローン2社でお金を借りなければ家計が回らないのに、契約金額が大きいローンを追加するのはリスクが高いと判断されます。

借入残高を減らしても、カードローンの限度額いっぱいお金を借りたときを想定して審査が実施されるため、影響があるのは変わりありません。

返済遅延を起こしたら、信用は大きく下がってさらに審査落ちの可能性が高まります。

住宅や車の購入を検討中の人は、今以上に借り入れを増やさず借入残高を減らす方向で考えましょう。

借り換え目的で2社目の契約をするなら、1社目は早めに解約して契約件数を減らしてください。

現在の返済に充てるために他のローンを契約するのは避けるべき

現在借り入れしている返済のために別のローンを契約する行為は、多重債務になりやすいため避けましょう。

最初の1回だけは返済がうまくいっても、2回目以降は2社目の返済も加わり余計に苦しい状態となります。

2社目の返済のために3社目を検討と、どんどん借入額が増えれば返済不能になる日も近いです。

2社目で借りたお金を1社目の返済に充てるなら、追加借り入れができない借り換えローンを利用しましょう。

1社目の返済が間に合いそうにない、返済金額の負担が大きいと感じるときは、1社目のカスタマーセンターに相談してください。

返済日を猶予してもらえたり、返済金額を利息のみにしたりと対応策を提案してもらえる可能性があります。

2社目に申し込んだけど審査落ちしたときの状況に応じた解決法

2社目のカードローン審査に落ちたら、状況により3つの解決方法があります。

- どうしても2社目の契約をしたいなら6ヶ月空ける

- 今すぐお金が必要なら質入れを検討

- 借りたお金を1社目の返済にまわす予定だったのなら債務整理も検討

2社目の契約をして限度額を増やしたいなら、審査落ちして6ヶ月以上経ってから再度申し込みましょう。

今すぐお金を借りたい状況なら、質屋を利用すると審査なしで即日融資を実現できます。

1社目の返済が間に合わず2社目に申し込んで審査に落ちたなら、債務整理を検討する段階です。

状況に合わせて必要な対策を取りましょう。

どうしても2社目の契約が必要なら6ヶ月以上空けて再申し込みする

2社目のカードローン契約が必要なら、信用情報から申込履歴が消える6ヶ月を待って再度申し込みましょう。

1社目の返済実績を積み、借入残高を減らせば信用情報の評価が上げられます。

しかし、6ヶ月の間に他のローンで返済遅延を起こすと審査でマイナス評価となるため、返済日管理は厳格に行ってください。

前回審査に落ちた原因に心当たりがないときは、念のために再申込前に信用情報照会を行いましょう。

「携帯料金にスマホの分割払いが含まれ滞納扱いになっている」「クレジットカードを滞納していた」など、思わぬところで審査落ちの原因を作っている可能性もあります。

今すぐお金が必要なら質屋で買取や質入れできる物がないか探す

今すぐお金が必要なときは、質屋の買取や質入れで即日お金が手に入ります。

質屋でお金を作るのは貴金属やブランド品など、市場でニーズがあって価値がある物を持っている人が利用できる方法です。

買取は持っている物を売ってお金を手に入れ、質入れは物を担保にしてお金を借ります。

買取は質入れよりも高額の査定がつく傾向で、より多くのお金を得たいときにぴったりです。

品物を活用してお金を得たいけれど品物を失いたくない人は、質入れを利用してお金を借りましょう。

質屋の利用は担保を活用するため本人の審査がなく、質入れでお金を借りても信用情報に記録が残りません。

質入れした人が借りたお金を返せなくなっても、質入れした物が自分の手から離れるだけで督促もないのが特徴です。

家のクローゼットやタンスの中に、買取や質入れできそうな物がないか探してみましょう。

1社目の返済負担が大きいなら2社目の利用以外に債務整理も検討

1社目の返済負担が大きい人は、新たな借り入れを増やすのではなく債務整理も検討しましょう。

債務整理は専門的な知識が必要となるため、弁護士や司法書士など専門家に相談するのが早いです。

法テラスのほか、関東圏に住んでいるなら生活サポート基金でも無料相談を受け付けています。

債務整理のデメリットは、信用情報に5年から7年「異動」のステータスが残ることです。

異動が記録されている間は、いわゆるブラックリスト入りした状態で、ローンやクレジットカードの審査に極めて通りにくい状態となります。

1社目のローンを完済するための方法は、2社目からの借り入れ以外にも多くあります。

専門家に現状を相談しながら、ベストな解決方法を見つけましょう。

2社目のカードローンを検討中の人が悩みがちなよくある質問

2社目のカードローンを検討中の人によくある質問をまとめました。

- 1社目の借り入れは隠してもバレる?

- 複数のカードローンを使っていても総量規制を超えたか分かる?

- 2社目はフリーローンの方が審査に通りやすい?

- 2社目は1社目と保証会社を変えれば審査に通る?

2社目の審査に不安があると「1社目の借り入れを隠せないか」「総量規制を超えていると申込先に分かるのか」との疑問を感じるケースがあります。

審査に通りやすいローンの特徴が知りたいときに「フリーローンの方が審査に通りやすい?」「保証会社を変えた方が審査に通りやすい?」と悩む例も。

2社目のカードローン申込前に疑問を解消して、審査に通る可能性を高めましょう。

1社目の消費者金融でお金を借りている事実は、信用情報に記録されているため2社目の審査時に必ずバレます。

限度額や現在の借入残高など、契約内容は信用情報から筒抜けのため隠せません。

申込時の自己申告は、隠さず正確に行いましょう。

嘘をつくと信用を失い、審査で不利になる可能性が高いです。

カードローンの契約中は、利用の有無に関わらず定期的に信用情報照会が行われます(途上与信)。

途上与信で総量規制内におさまっているか確認でき、オーバーしていれば追加借入が停止されます。

カードローンの契約数を増やしても、総量規制以上にお金は借りられません。

借り入れは1回きりのフリーローンでも、1社目の借入残高や返済状況を見て厳しく審査されます。

金利が低い銀行のフリーローンや多目的ローンは、カードローンよりも申込基準が厳しいケースも多いです。

例えばみずほ銀行の多目的ローンでは、勤続年数2年以上・年収200万円以上とカードローンにはない条件がついています。

2社目と1社目の保証会社を変えても、信用情報で見られる項目に変わりはありません。

ただし、1社目で返済遅延を起こすと保管期限を終えて信用情報から消えても、カードローン会社や保証会社には残る可能性があります。

1社目で返済に問題があったときは、保証会社が違うところを意識して選んだ方が無難です。

どの保証会社でも、2社目は厳しいと考えましょう。

プロミス

プロミス