50万借りるための最適な方法!借り入れの条件や返済時の注意点についても解説

50万円借りる主な方法6種類あり、借り方によって融資スピードや手続き方法が違います。

「できるだけ急いで50万借りたい」「新たな手続きをせず借りる方法が知りたい」など、希望を元に借入先を選ぶと、自分に合う方法が見つかりやすいです。

借りるための条件や、延滞を防ぐために知っておきたい返済に関する知識も解説するので、申込前に確認して納得できる借り方を選びましょう。

Contents

急いで50万借りたい人は消費者金融カードローンが向いている

急いで50万借りたいときは、消費者金融が向いています。

「エコキュートが故障した」「家族の予定が合いそうなのですぐに旅行の計画を立てたい」など、できるだけ早く50万円が必要になるタイミングは少なくありません。

早めに審査結果を聞ける可能性がある消費者金融カードローンは、以下の通りです。

スクロールできます→

| 消費者金融 | 公式サイト | 最短融資時間 | 金利(年) | 対象年齢 | 50万円借入時の最低返済額 | 無利息期間 |

|---|---|---|---|---|---|---|

| プロミス |

詳細

|

最短3分※ | 2.5%~18.0% | 18~74歳 | 13,000円 | 最大30日間 |

| SMBCモビット |

詳細

|

最短15分 | 3.0%~18.0% | 満20歳~74歳 | 13,000円 | ✕ |

|

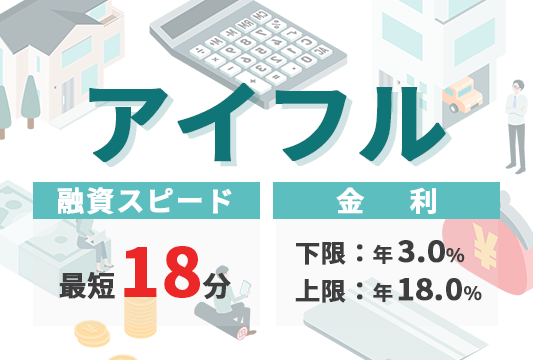

アイフル |

最短18分※ | 3.0%~18.0% | 満20歳以上69歳 | 13,000円 | 初回の人は最大30日間 | |

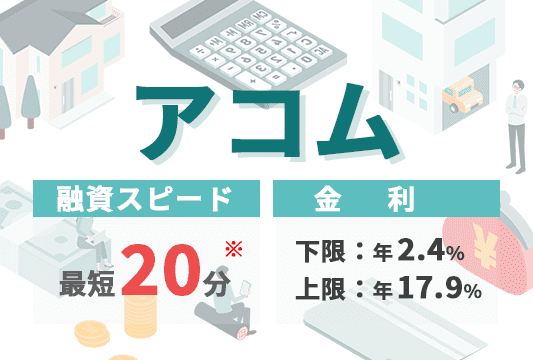

| アコム | – | 最短20分 | 2.4%~17.9% | 20歳以上72歳以下 | 15,000円 | 最大30日間 |

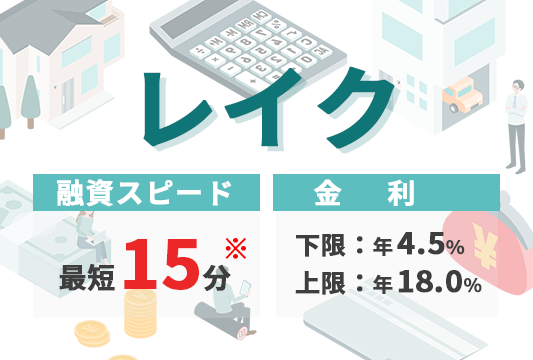

| レイク | – | Webで最短15分融資も可能※ | 4.5%~18.0% | 満20歳以上70歳以下 | 14,000円 | 365日間※ |

| dスマホローン | – | 最短即日 | 3.9%~17.9% | 満20歳以上満68歳以下 | 14,000円 | ✕ |

| au PAY スマートローン | – | WEB申し込み完結で最短即日 | 2.9%~18.0% | 20歳~70歳 | 13,000円 | ✕ |

消費者金融の審査時間は最短3分~30分程度で、当日中の借り入れも可能です。

お金を借りられるか分かるまで予定が立てられないとき、消費者金融なら待ち時間を少なくできます。

消費者金融の特徴は以下の通りで、できるだけ手間を省いて50万借りたい人にもぴったりです。

- Web完結で郵送物なしにもできる

- 原則勤務先への電話連絡がない

- Webで必要書類を提出できる

消費者金融ではWeb上ですべての手続きが終わり、郵送物もなしにできます。

来店する手間や郵便物を受け取る手間をかけずに済み、郵送物から家族に借り入れが知られる心配もありません。

契約時には電子上で書面を交わすため、利用明細もWeb発行を選ぶと送付を避けられます。

カードローンの審査では、本当に働いているか確かめるために勤務先に電話連絡をする、在籍確認が必要です。

確認の際に嘘がつけないよう、通常は電話をかけます。

しかし消費者金融は別の方法で確認を行い、原則勤務先の連絡をしていません。

「電話が不安で申し込みをためらっている」「勤め先の人に借り入れを知られるのが不安」といった人でも申し込みやすいです。

本人確認書類や収入証明書類も、Webで提出できます。

中でも審査時間が短いのは、以下の消費者金融です。

- プロミス

- アイフル

- SMBCモビット

審査時間の短いカードローンを選べば、早めにお金を借りられるか分かります。

申し込みの分かりやすさを優先するならアイフル、利息の節約が目的ならレイクを選びましょう。

dスマホローンはドコモユーザーにおすすめで、条件次第で金利の引き下げを受けられます。

au PAYスマートローンは、au PAYにチャージして使うとPontaポイントが付与され、借りたお金を使いながらポイントの獲得も可能です。

注目したいポイントを決め、自分に合う消費者金融カードローンを選びましょう。

プロミスはアプリ完結で借りられる

| 項目 | 内容 |

|---|---|

| 公式サイト | 公式サイトはこちら |

| 最短融資時間 | 最短3分※ |

| 金利(年) | 2.5%~18.0% |

| 対象年齢 | 18~74歳 |

| 50万円借入時の最低返済額 | 13,000円 |

| 無利息期間 | 最大30日間 |

プロミスは他の消費者金融と比べ融資までの時間が短いのが特徴で、50万円までの借り入れにも対応しています。

Webで契約すると申し込みから最短3分で借り入れができるので、急ぎお金が必要な人にぴったりです。

在籍確認は職場への電話連絡を原則行わないため、会社が休みの場合でも審査が滞ることなくすぐに50万円を借りられます。

プロミスはアプリにも力を入れていて、申し込みから借り入れまでアプリでも完結可能です。

アプリローンではカードの発行なしで契約でき、ATMでの借り入れにもアプリが利用できます。

カードを持ち歩かずに済めば、カードの紛失やカードから借り入れがバレる心配もありません。

利用残高や返済額もアプリで手軽に確認できる仕組みで、延滞防止にも便利です。

プロミスでは借入可能かすぐに診断できる「1秒パパッと診断!」があり、必要な情報を入力するだけで診断結果が分かります。

50万円の借り入れをアプリ完結でスピーディーに利用したいなら、プロミスを選びましょう。

SMBCモビットは審査が不安なとき借入診断もできる

| 項目 | 内容 |

|---|---|

| 公式サイト | 公式サイトはこちら |

| 最短融資時間 | 最短15分 |

| 金利(年) | 3.0%~18.0% |

| 対象年齢 | 満20歳~74歳 |

| 50万円借入時の最低返済額 | 13,000円 |

| 無利息期間 | ✕ |

SMBCモビットに申し込みたくても審査が不安なときは、申込前に借入診断ができます。

借入診断とは以下の3つの項目を入力すると、簡易的に借り入れの可能性があるか診断してくれる機能です。

- 年齢

- 税込年収

- 現在の他社借入金額

診断結果は以下のように表示されるので、申し込むか判断しやすいです。

| 状況 | 表示される内容 |

|---|---|

| 審査に通る可能性がある | ご融資可能と思われます。 |

| 審査落ちする可能性が高い | 申し訳ございませんが、ご入力いただいた情報では判断できませんでした。 |

審査に通る可能性がある人は、SMBCモビットに申し込みましょう。

審査落ちする可能性が高ければ、手間をかけて申し込んでもお金を用意できません。

ただし借入診断は通常の審査とは異なり簡易的な確認で、診断結果の通りになるとは限りません。

「ご融資可能と思われます」と表示されても審査に落ちるケースがあります。

SMBCモビットは最短15分で審査結果が出るため、審査が不安でも待ち時間は短めです。

「簡易診断では審査通過の可能性があっても不安」といったときでも、長く待たずに済みます。

LINEとの連携ですぐ会員専用サービス「Myモビ」にアクセスでき、Vポイントと連携すればVポイントを返済にも利用可能です。

日頃クレジットカードの利用で貯めたポイントを支払いに回せば、現金を節約して返済できます。

審査が不安で申し込むか悩んでいる人は、SMBCモビットで借入診断を試してから判断しましょう。

アイフルで50万円借りると返済方式を選べる

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 最短18分※ |

| 金利(年) | 3.0%~18.0% |

| 対象年齢 | 満20歳以上69歳 |

| 50万円借入時の最低返済額 | 13,000円 |

| 無利息期間 | 初回の人は最大30日間 |

アイフルで50万円借りると、返済方式を柔軟に選べます。

| 返済ルール | 内容 | |

|---|---|---|

| 返済期日 | サイクル制 | 35日ごとに返済 |

| 約定日制 | 毎月1回決まった日に返済 | |

| 返済方法 | ・インターネット返済 ・口座振替 ・振り込み ・ATM返済 |

|

サイクル制は、返済日の翌日から35日後に次の返済日が来る返済方式です。

35日間いつでも返済でき、早めに返済したとしても返済した日から35日後が次の返済日になります。

例えば前回の返済日から20日後に返済すると、返済した日から35日後が新たな返済日に設定される仕組みです。

余裕があるときは早めに返済をすれば、借入期間を短縮してスムーズに返済を進められます。

余裕のないときは1ヶ月以上返済期間を空けられるため、経済状況に合わせて返済を調整したい人にぴったりです。

毎月待った日に返済する約定日制は、返済を忘れたくない人に向いています。

アイフルでは、返済方法をインターネット返済や口座振替から選択可能です。

口座振替を選ぶとサイクル制の返済はできないので、サイクル制で返済するならインターネット返済やATM返済を選びましょう。

柔軟な方法で50万円の返済を管理したい人には、アイフルが向いています。

アコムでは最短20分で50万円の借り入れも可能

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 最短20分 |

| 金利(年) | 2.4%~17.9% |

| 対象年齢 | 20歳以上72歳以下 |

| 50万円借入時の最低返済額 | 15,000円 |

| 無利息期間 | 最大30日間 |

アコムは最短20分の審査で50万借りられる可能性のある消費者金融です。

借り入れまでのステップは2つで、以下の手続きをすれば契約できます。

- 申し込みフォームの入力と必要書類の提出

- 契約手続き

申し込みの手順は申し込みフォームに必要事項を入力し、アプリやWebから必要書類を提出するだけです。

初めての手続きで不安な人も、少ないステップで無理なく手続きを進められます。

原則電話による在籍確認もなく、職場で電話を取る手間がかかりません。

審査結果連絡がメールで届いたら、受け取ったメールからすぐに契約手続きを行えます。

アコムも返済方法の自由度が高く、毎月決まった日の返済または35日ごとの返済から希望に合わせて選択可能です。

毎月同じくらいの金額を返済できるなら、返済日を忘れにくい毎月の返済が向いています。

35日ごとの返済は、状況に合わせて返済間隔を調整したい人にぴったりです。

最短20分程度の時間で手間をかけずに申し込みたい人は、アコムを選びましょう。

レイクはWeb申し込みなら50万の利息を減らせる

| 項目 | 内容 |

|---|---|

| 最短融資時間 | Webで最短15分融資も可能※ |

| 金利(年) | 4.5%~18.0% |

| 対象年齢 | 満20歳以上70歳以下 |

| 50万円借入時の最低返済額 | 14,000円 |

| 無利息期間 | 365日間※ |

レイクで50万円を借りると、365日の無利息期間※が適用されます。

無利息期間とは、初めて借りる人を対象に一定期間利息を受け取らないサービスです。

一般的な無利息期間は30日間のところが多いですが、レイクなら10倍以上の長さの無利息期間を利用できるのでより効果的に利息を軽減できます。

レイクはWeb申し込みなら、最短15秒で審査結果を表示。

審査結果連絡後に本人確認や申し込みフォームに入力された内容の確認を行い、事実と違っていなければ借り入れできます。

レイクは借りられる可能性があるか早めに知りたい人にもぴったりです。

利息を減らして50万借りるなら、レイクに申し込みましょう。

dスマホローンはドコモユーザーが50万円借りると金利引き下げもある

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 最短即日 |

| 金利(年) | 3.9%~17.9% |

| 対象年齢 | 満20歳以上満68歳以下 |

| 50万円借入時の最低返済額 | 14,000円 |

| 無利息期間 | ✕ |

dスマホローンは、ドコモユーザーなら50万円借りると最大3.0%の金利引き下げを受けられるローン商品です。

dスマホローンで金利引き下げを受けるための条件は、以下の通り。

| 条件 | 優遇される金利(年) |

|---|---|

| 以下の回線契約あり ・ドコモ ・ahamo ・irumo |

1.0% |

| dカードの保有 | ・dカード:0.5% ・dカード GOLD:1.5% |

| d払い残高による支払い | 月1回以上の利用で0.5% |

50万円はまとまった借り入れのため、1.0%の金利の違いでも利息軽減効果が高いです。

それぞれの金利で50万円借りたときの利息総額例は以下の通り。

| 金利(年) | 50万借りたときの利息 |

|---|---|

| 17.9% | 224,000円程度 |

| 16.9% | 203,900円程度 |

| 14.9% | 168,000円程度 |

ドコモやahamoの回線を契約しているだけで、1.0%の金利引き下げが適用され、2万円程度利息を軽減可能です。

金利引き下げ条件をすべて満たし、3.0%金利が引き下げられると、5万6千円程度利息を節約しながら50万借りられます。

17:00までに申し込むと最短当日中に審査結果連絡を受けられ、スピード感もあるローン商品です。

利息を減らしたいドコモユーザーは、dスマホローンで50万円借りましょう。

au PAY スマートローンは原則郵送物なしで50万借りられる

| 項目 | 内容 |

|---|---|

| 最短融資時間 | WEB申し込み完結で最短即日 |

| 金利(年) | 2.9%~18.0% |

| 対象年齢 | 20歳~70歳 |

| 50万円借入時の最低返済額 | 13,000円 |

| 無利息期間 | ✕ |

au PAY スマートローンは、原則郵送物なしのWeb完結で50万借りられるローン商品です。

au IDがあればauユーザー以外も申し込めて、カードの発行はありません。

「郵送物が原因で家族に借り入れを知られたくない」「できるだけ手間を省いて手続きを完了させたい」といった人にもぴったり。

au PAY スマートローンはセブン銀行ATMからの借り入れにも対応でき、契約後すぐ現金を引き出したいときでも対応可能です。

セブン銀行ATMで現金を引き出すときは、アプリをカード代わりに利用するスマホATM取引によってお金を受け取ります。

セブン-イレブンに行けばATMが利用できるため、旅行や出張で初めての場所を訪れたときも取引しやすいです。

au PAY残高へのチャージも可能で、au PAYで支払うと200円につき1Pontaポイント貯まります。

50万円を全額au PAY残高で払ったとすれば、2,500円のポイントが付与されてお得です。

ただしau PAYには支払い上限額があります。

| 条件 | 上限額 |

|---|---|

| 1回あたり | 300,000円 |

| 1日あたり | 500,000円 |

| 1ヶ月あたり | 2,000,000円 |

1日あたりの上限額は50万円まででも、1回あたりの支払い上限額は30万円までです。

50万円の使い道によっては決済できない可能性もあるため、借りたお金の使い道に合わせて借入方法を選びましょう。

50万まとめて支払う必要があるなら、現金での借り入れが向いています。

複数回に分けてネット通販や店舗で支払うなら、au PAY残高にチャージしてポイントを獲得しましょう。

原則郵送物なしで50万借りたい人には、au PAY スマートローンがぴったりです。

返済の負担を減らして50万借りられる銀行カードローン

返済の負担を減らして50万借りたい人におすすめの銀行カードローンは、以下の通りです。

スクロールできます→

| 銀行カードローン | 最短融資時間 | 50万円借入時の金利(年) | 対象年齢 | 50万円借入時の最低返済額 | 無利息期間 | 口座開設不要 |

|---|---|---|---|---|---|---|

| 三井住友銀行のカードローン | 最短当日 | 12.0%~14.5% | 満20歳以上、満69歳以下 | 10,000円 | ✕ | 〇 |

| イオン銀行カードローン | 記載なし | 11.8%〜13.8% | 満20歳以上、満65歳未満 | 10,000円 | ✕ | 〇 |

| みずほ銀行カードローン | Web申し込みで最短当日 | 14.0% | 20~66歳 | 10,000円 | ✕ | ✕ |

| セブン銀行カードローン | 最短翌日 | 15.0% | 満20歳以上満70歳未満 | 8,000円 | ✕ | ✕ |

| 三菱UFJ銀行カードローン「バンクイック」 | 最短翌営業日 | 13.6%~14.6% | 20~65歳 | 10,000円 | ✕ | 〇 |

銀行カードローンで返済の負担を減らせる可能性がある理由は、以下の通りです。

- 消費者金融より上限金利が低め

- 月々の返済額が消費者金融より少ない

利息額は金利と返済期間によって決まる仕組みです。

同じ返済期間で返済を済ませると、金利の低いカードローンの方が利息額も少なくなります。

| 借入先 | 平均的な金利(年) | 5年で返済したときの利息 |

|---|---|---|

| 銀行カードローン | 14.5% | 205,800円程度 |

| 消費者金融 | 18.0% | 261,800円程度 |

5年で返済したとすれば、消費者金融と比較して5万円程度利息を減らせます。

銀行カードローンは月々の返済額が消費者金融より少ない傾向です。

| 借入先 | 50万円借りたときの平均的な返済額 |

|---|---|

| 銀行カードローン | 13,000円 |

| 消費者金融 | 10,000円 |

「月1万円までは返済に回せる」「少しでも負担を減らしたい」といった人には、銀行カードローンが向いています。

ただし返済額が少ないと返済期間も長くなり、その分利息が発生するので、最終的に支払う利息総額が高くなる可能性も。

銀行カードローンで支払い総額を抑えるなら、余裕がある月に決められた返済額よりも多めに返済しましょう。

「ボーナス月に5万円まとめて返済する」「余裕のある月は返済額を1万円増やす」といった対応をすると、返済期間を短縮できます。

返済総額と月々の返済負担のどちらかを減らしたい人は銀行カードローンに申し込み、希望に合わせて返済を進めましょう。

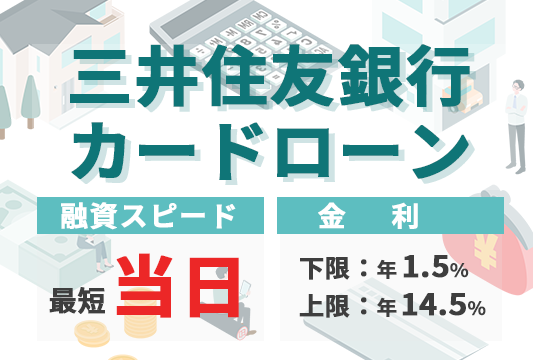

三井住友銀行のカードローンなら即日50万借りられる可能性もある

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 最短当日 |

| 50万円借入時の金利(年) | 12.0%~14.5% |

| 対象年齢 | 満20歳以上、満69歳以下 |

| 50万円借入時の最低返済額 | 10,000円 |

| 無利息期間 | ✕ |

| 口座開設不要 | 〇 |

三井住友銀行のカードローンに申し込むと、即日50万借りられる可能性もあります。

最短でも審査結果連絡が翌営業日の銀行が多い中、三井住友銀行のカードローンは早ければ当日中の審査回答も可能です。

カードを発行しないカードレス契約にも対応でき、ローンカードの発行を避けたい人にも向いています。

カードの受け取りや管理の手間を省き、手軽に借り入れ可能です。

新たに口座を開設しなくても借り入れできる商品で、口座を増やしたくない人にも向いています。

金利の上限は14.5%と、銀行カードローンとしては一般的な水準。

月々の返済額は10,000円で、無理なく返済できる可能性が高いです。

即日の審査にも対応できる利便性の高い銀行カードローンを利用したい人は、三井住友銀行のカードローンを選びましょう。

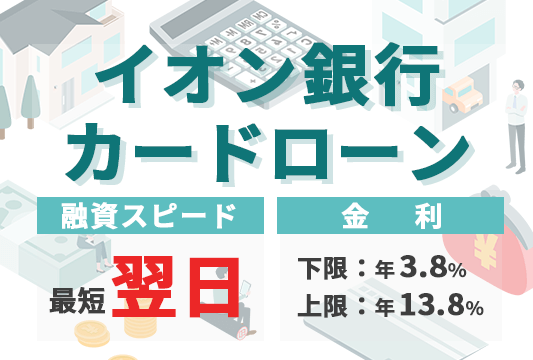

イオン銀行カードローンは低めの金利で50万借りられる

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 記載なし |

| 50万円借入時の金利(年) | 11.8%〜13.8% |

| 対象年齢 | 満20歳以上、満65歳未満 |

| 50万円借入時の最低返済額 | 10,000円 |

| 無利息期間 | ✕ |

| 口座開設不要 | 〇 |

イオン銀行カードローンは上限金利が年13.8%と、低めの金利で50万借りられるカードローンです。

銀行カードローンの一般的な金利年14.5%と比較して低めの水準で、利息を抑えられます。

5年で返済したとすれば、1万円程度利息の軽減が可能です。

| 借入先 | 5年で返済したときの利息 |

|---|---|

| イオン銀行カードローン | 194,900円程度 |

| 年14.5%の銀行カードローン | 205,800円程度 |

イオン銀行カードローンの審査時間は非公表ですが、審査完了からカードの受け取りまで最短5日必要です。

申し込んでもすぐ審査結果が分からないので、急いでいる人はイオン銀行カードローンを避けましょう。

お金を使うタイミングまで1週間ほど余裕がある人に向いています。

イオン銀行に普通預金口座があれば、審査完了後1回のみ振り込みで融資を受けられます。

審査が終わってから借り入れまでの時間を短縮したい人は、振込融資を受けましょう。

時間的な余裕があり、できるだけ利息を抑えて50万借りたい人はイオン銀行カードローンを選びましょう。

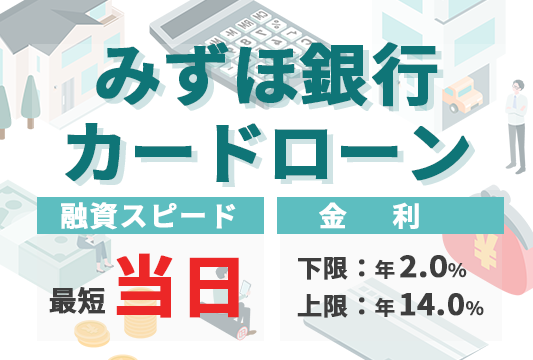

みずほ銀行カードローンはWeb完結で50万借りる手続きができる

| 項目 | 内容 |

|---|---|

| 最短融資時間 | Web申し込みで最短当日 |

| 50万円借入時の金利(年) | 14.0% |

| 対象年齢 | 20~66歳 |

| 50万円借入時の最低返済額 | 10,000円 |

| 無利息期間 | ✕ |

| 口座開設不要 | ✕ |

みずほ銀行カードローンは、Web完結で50万借りる手続きを行えるローン商品です。

店舗への来店は不要で、Web申し込みなら最短当日中に審査結果連絡が受けられる可能性もあります。

来店の手間を省いて審査時間も短縮したいときは、Web申し込みを選びましょう。

みずほ銀行カードローンに申し込むには、みずほ銀行の口座が必要です。

普段から取引をしている人には、以下のメリットもあります。

- キャッシュカード兼用型を選ぶと自動貸越機能が利用できる

- みずほ銀行の住宅ローンを利用していると金利が1.0%引き下げられる

みずほ銀行カードローンは、キャッシュカード兼用型とローン専用カードを発行するタイプから希望に合わせて選べます。

キャッシュカード兼用型は、口座の残高が不足したときに自動で融資を受けられる、自動貸越機能に対応。

公共料金の引き落とし不能や、ATMで預金引出時の残高不足があれば、足りない金額を自動的に融資します。

50万円借りた後も継続利用する予定なら、自動貸越機能つきのキャッシュカード兼用型を選び、残高不足に備えましょう。

ローンと預金を別に管理したい人は、ローン専用型が向いています。

来店せずWebで50万借りる手続きを完了させたい人は、みずほ銀行カードローンを利用しましょう。

セブン銀行カードローンは電話連絡なしで50万借りられるケースもある

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 最短翌日 |

| 50万円借入時の金利(年) | 15.0% |

| 対象年齢 | 満20歳以上満70歳未満 |

| 50万円借入時の最低返済額 | 8,000円 |

| 無利息期間 | ✕ |

| 口座開設不要 | ✕ |

セブン銀行カードローンに申し込めば、勤務先への電話連絡なしで50万借りられるケースもあります。

勤務先への連絡なしで申し込める消費者金融はあっても、ほとんどの銀行カードローンは電話連絡を避けられません。

セブン銀行カードローンは口座開設必須のカードローンで、口座開設時の情報を元に本人確認や勤務先の確認を行っています。

「口座開設時と情報が違う」「申し込みフォームの情報にミスがある」などの疑問点がなければ、電話なしでの契約も可能です。

セブン銀行カードローンは、セブン銀行ATMやダイレクトバンキングで借り入れできます。

セブン銀行ATMで50万引き出すときは、キャッシュカードまたはスマホATM取引で利用可能です。

セブン-イレブンは全国各地にあり、知らない土地でもすぐに見つけられます。

原則勤務先への電話連絡がないカードローンを選びたい人は、セブン銀行カードローンに申し込みましょう。

バンクイックはお知らせサービスで返済のサポートをしてくれる

| 項目 | 内容 |

|---|---|

| 最短融資時間 | 最短翌営業日 |

| 50万円借入時の金利(年) | 13.6%~14.6% |

| 対象年齢 | 20~65歳 |

| 50万円借入時の最低返済額 | 10,000円 |

| 無利息期間 | ✕ |

| 口座開設不要 | 〇 |

三菱UFJ銀行カードローン「バンクイック」はお知らせサービスで返済のサポートをしてくれる、返済を忘れるのではないかと不安な人も利用しやすいカードローンです。

- Eメールのお知らせサービスで返済日を知らせてくれる

- アプリで返済額と返済日をすぐ確認できる

Eメールのお知らせサービスに登録すると、返済期日の3営業日前にお知らせが届きます。

バンクイックでは返済期日前でも入金できるため、忘れそうな人はお知らせメールを受け取った時点で返済や口座への入金手続きをしましょう。

バンクイックのアプリをインストールすれば、返済額や返済日を手軽に確認できます。

手間をかけずに確認できるため、気になったタイミングでチェックする習慣をつけると返済忘れが起きにくいです。

返済額も毎月1万円と、無理なく返済できる金額設定なのでお金が足りず返済が滞る心配もありません。

返済期日を通知する機能が欲しい人は、バンクイックを選びましょう。

カードローン以外の方法で50万借りたい人向けの方法4選

カードローン以外の方法で50万借りたい人におすすめの方法は、以下の4つです。

- クレジットカードのキャッシング

- 銀行が提供するフリーローンや目的別ローン

- 担保を元にした融資

- 抗定期融資制度

クレジットカードのキャッシングは、新たな審査なしに50万借りたい人向けです。

すでにキャッシング枠が付帯しているクレジットカードなら、審査を受けず今すぐ借り入れできます。

必要なタイミングで一度だけ50万円借りたければ、銀行のフリーローンや目的別ローンがぴったり。

複数回借りられるカードローンと違って一度のみしか借りられないので、融資を繰り返して借りグセが付くのを防げます。

担保を用意できるなら、特別な手続きなしに50万借りられる可能性もあります。

経済状況が一時的に悪化しているときは、公的融資制度の利用も可能。

「審査なしで借りたい」「一度だけ借り入れしたい」と希望を明確にして、自分に合う借入方法を選びましょう。

クレジットカードのキャッシングで新たな審査なしに借りる

クレジットカードを持っている人は、キャッシング機能を利用すれば新たな審査なしに50万円借りられる可能性もあります。

クレジットカードを持っていると、以下2つの機能が利用可能です。

- 品物やサービスの支払いを先送りにするショッピング

- 現金を借りるキャッシング

ショッピング機能はクレジットカードを持っている人なら誰でも利用できます。

キャッシング機能を利用するには、ショッピングとは別に審査を受けなければいけません。

クレジットカードの新規入会時には、キャッシング機能をつけるか確認されます。

キャッシング機能を希望した人はショッピング機能と同時に審査が行われ、審査に通ると2つの枠が設定されたカードを受け取れる仕組みです。

今持っているクレジットカードにキャッシング枠があるなら、申し込み時点で審査に通っています。

すでに審査を受けているため、限度額が足りれば50万円借りるのに新たな審査は必要ありません。

以下のときはあらためてキャッシング枠設定の審査を受ける必要があります。

- キャッシング機能自体が設定されていない

- キャッシングの上限額が50万円に達していない

キャッシング機能自体が付帯されていなければ、新しく付帯するための審査が必要です。

今持っているクレジットカードにキャッシング枠を付帯させるためには、審査に数日間かかります。

申し込みして3~5日以上経たないと借り入れできないので、急いでいる人は消費者金融を選びましょう。

キャッシング機能がついていたとしても、上限額が50万円に達していないと50万円借りられません。

キャッシング枠は増額もできるため、限度額が足りないときは上限を引き上げる審査に申し込みましょう。

キャッシング枠の有無や限度額が分からないときは、Web会員サービスや利用明細で確認できます。

「申し込んだのに忘れていた」「ショッピング枠を利用しているうちに信用が得られてキャッシング枠が設定された」といった例も。

一度確認して、限度額50万円以上でキャッシング機能が設定されていれば、審査なしで借りましょう。

金額が足りないときは、Web会員サービスや電話でキャッシング枠増額の審査を申し込めます。

フリーローンや目的別ローンに申し込み低金利で借りる

銀行が提供するフリーローンや目的別ローンに申し込むと、年利10.0%以下の低金利で借りられる可能性があります。

フリーローンや目的別ローンは、1回のみ借り入れをするローンです。

「一度だけ50万借りられればいい」「繰り返し借りるのが不安」といった人に向いています。

カードローンは設定された利用限度額の範囲内で何度も借りられ、50万円借りた後で再び利用する予定がある人に便利。

フリーローンや目的別ローンは年利10.0%以下で借りられる可能性もあり、カードローンより負担が少なく済みます。

例えば三井住友銀行のローン商品の金利と、50万円借りて5年かけて返済したときの利息額は、以下の通り。

| 商品 | 金利(年) | 利息 |

|---|---|---|

| カードローン | 14.500% | 205,800円程度 |

| フリーローン | 5.975% | 79,700円程度 |

フリーローンで借りると、利息を12万円程度軽減可能です。

繰り返し借りるカードローンは、一度だけ借りるフリーローンより延滞のリスクが高く、金利も高めに設定されています。

利息を抑えて一度だけ借りるなら、フリーローンや目的別ローンを選びましょう。

フリーローンと目的別ローンの特徴は以下の通りです。

| ローンの種類 | 借りたお金の使い道 | 申し込み時点で資金使途が決まっている必要性 | 金利の傾向 | 金利の例(年) |

|---|---|---|---|---|

| フリーローン | 原則自由 | あり | 目的別ローンより高め | ・三井住友銀行のフリーローン:5.975% ・りそな銀行のフリーローン:1.700%~14.000% |

| 目的別ローン | ローンによって明確に決まっている ・マイカーローン ・教育ローンなど |

あり | 低め | ・三井住友銀行のマイカーローン:4.475% ・りそな銀行のフリーローン:0.900%~3.800% |

フリーローンと目的別ローンは、申し込み時点でお金の使い道を決めておく必要があります。

いずれも借りたお金を使った証拠として領収書や支払明細書を提出しなければなりません。

ギャンブルや娯楽目的ではなく明確に使い道があり、無駄遣いしないことを証明できれば低金利で借りられるローンです。

フリーローンは、申込時点で借入目的が決まっていれば、原則自由な目的で借りたお金を使えるローンです。

目的別ローンにはマイカーローンや教育ローンがあり、借りたお金の使い道が明確に決められています。

フリーローンよりも目的別ローンの方が低金利な傾向のため、目的に合うローンがあるなら目的別ローンを利用しましょう。

目的別ローンの使い道に合わないときは、フリーローンが向いています。

担保を元にすれば50万借りられる可能性がある

ローン審査に通らない人や審査の手間を省きたいときは、担保を元にすると50万円借りられる可能性があります。

担保とは、返済ができなくなったときに備えて差し出す金銭や品物のこと。

50万円借りるとき担保にできるものの例は以下の通りです。

| 担保 | 借り方 |

|---|---|

| ・定期貯金 ・定額貯金 |

ゆうちょ銀行の貯金担保自動貸付け |

| 定期預金 | 金融機関の総合口座による自動融資 |

| 保険の解約返戻金 | 保険の契約者貸付 |

定期貯金や定額貯金は、ゆうちょ銀行で定期的にお金を貯める方法です。

貯金担保自動貸付けは普通貯金口座にお金が足りないとき、定期貯金や定額貯金を担保として自動的に融資を受ける借り方です。

例えば普通貯金口座に5万円しかないときに55万円引き出すと、50万円借り入れできます。

一般の金融機関に総合口座を開設していると、貯金担保自動貸付けと同様に定期預金を元にして自動融資が可能。

貯金と預金の名称が違うだけで、借り入れの仕組みは同じです。

50万円必要でも定期性の預貯金を解約したくない人は、貯金担保自動貸付けや総合口座の自動融資機能を活用しましょう。

定期性の預貯金を解約する手間が省け、普通預金や普通貯金口座よりも高い利率を維持できます。

保険の契約者貸付は、以下の貯蓄性が高い保険の解約返戻金を元にした借入方法です。

- 学資保険

- 養老保険

- 終身保険

- 個人年金保険

解約返戻金とは、保険の解約に備えて積み立てられているお金。

保険の契約者貸付を利用すると、保険会社ごとに決められている割合まで借り入れできます。

多くの保険会社で、解約返戻金の6割~8割程度まで借入可能です。

解約返戻金が85万円程度あれば、50万円借りられる可能性があります。

保険を解約すると補償を受けられなくなりますが、契約者貸付なら借入額と利息額の合計が解約返戻金を超えない限り、補償を失う心配がありません。

解約返戻金のある保険に入っている人は、保険の担当者や保険会社に問い合わせて制度を利用しましょう。

いずれも、担保にしたものの価値以上のお金は借りられません。

50万円借りたければ、最低でも売却したとき50万円以上の価値がある担保を用意する必要があります。

大抵は手数料や利息として担保の価値から6~9割ほどしか借りられないケースがほとんど。

50万借りる際は、担保にするものに50万円以上の価値があるか確認してから申し込みましょう。

家庭の経済状況によっては公的融資制度が利用できる

家庭の経済状況によって利用が認められれば、公的融資制度で50万借りられるケースもあります。

公的融資制度とは、国や地方自治体が行う融資です。

一時的に生活が苦しくても、融資を受ければ自立できると考えられる世帯を対象としています。

生活に困っている世帯を救済する目的があり、一般的な金融機関で借りられない人が借り入れできる可能性も。

ただし借りたお金の使い道や上限額は決まっていて、趣味やレジャーには利用できません。

50万円借りられる可能性がある制度と資金の種類は、以下の通りです。

スクロールできます→

| 制度の種類 | 50万借りられる資金の種類 | 利用目的 | 金利(年) | 融資対象の家庭 | 相談先 |

|---|---|---|---|---|---|

| 生活福祉資金貸付制度 | 一時生活再建費 | 生活再建のため一時的に必要かつ日常生活費ではまかなえない費用 | ・保証人あり:無利子 ・保証人なし:1.5% |

・低所得世帯 ・高齢者世帯 ・障害者世帯 |

都道府県社会福祉協議会 |

| 福祉費 | 福祉用具の購入やサービスの利用費 | ||||

| 就学支度費 | 低所得世帯の子どもが高校や大学に入学するための費用 | ||||

| 母子父子寡婦福祉資金貸付制度 | 事業開始資金 | 事業の開始に必要な資金 | ・保証人あり:無利子 ・保証人なし:1.0% |

・ひとり親世帯 ・寡婦 |

地方公共団体の福祉担当窓口 |

| 事業継続資金 | 現在営んでいる事業の運転資金 | ||||

| 住宅資金 | 住宅の購入や改修資金 |

生活福祉資金貸付制度の一時生活再建費は、以下の理由で一時的に資金が必要なときに融資を受けられます。

- 就職や転職を前提とした技能習得資金

- 滞納している公共料金の立て替え

- 債務整理に必要なお金

福祉関連費用や、低所得世帯の子どもが進学する費用の借り入れが目的のときも、50万借りられる可能性があります。

低所得世帯とは住民税非課税程度で、金融機関からはお金を借りられない状態の世帯です。

一人暮らしなら、給与収入で100万円以下だと住民税非課税になる可能性があります。

母子父子寡婦福祉資金貸付制度は、ひとり親家庭や寡婦を対象とした制度です。

寡婦とは婚姻経験があり現在は1人になっている女性を言います。

母子父子寡婦福祉資金貸付制度では、生活を支えるための事業関連資金住宅関連資金が目的のとき50万借りられる可能性も。

生活の立て直しが前提なので、生活に困っていても返済できない状態の人は借りられません。

貸付の決定に当たっては、貸付条件に加え、償還可能性の有無が考慮されることとなります

出典:生活福祉資金貸付制度│厚生労働省

公的融資で借りたい人は、担当窓口に相談しましょう。

50万借りるために満たすべき条件は主に4つ

カードローンで50万借りるために満たすべき条件は、主に以下の4つです。

50万円はまとまった金額のため、審査が慎重に行われる傾向です。

申し込みのポイントを知って、審査に通る可能性を高めましょう。

- 年収が150万円以上ある

- 他社借入状況に問題がない

- 収入証明書類を提出できる

- 同時申し込みをしていない

カードローンで借りられる金額には上限があり、50万借りるには年収が150万円必要です。

他社からの借入状況が悪いと、新たに50万借りても返済できないと判断されて審査に通りません。

50万超の借り入れを希望する際は、収入証明書類の提出を求められます。

50万はまとまった金額のため、返済能力を重視して審査を実施。

複数のローンに申し込むと、お金に困っているとの印象を与えて審査に通りにくいです。

ローンの審査に通る可能性を高められるよう、条件を満たしているか確認してから申し込みましょう。

総量規制の範囲に収まるよう年収が150万円以上必要

カードローンで50万借りるなら、年収が150万円以上必要です。

消費者金融が守るべき法律の1つ「貸金業法」では、利用者が過度な借り入れによって困らないよう借りられる金額に上限を設けています。

借入額に制限を設けるルールは総量規制と呼ばれ、上限は年収の3分の1までです。

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。

出典:1 お借入れは年収の3分の1までです│日本貸金業協会

50万円の3倍は150万円なので、最低でも年収が150万円なければ審査通過は不可能です。

ただし150万円はあくまで法律上の取り決めで、実際に総量規制ぎりぎりまで借りられる例はほとんどありません。

年収が200万円以上あると、より審査に通りやすい傾向です。

年収が150万円に達していない人は、以下の対策を試しましょう。

- 借入額を減らす

- 足りない金額は担保を用意して借りる

例えば旅行が目的で50万借りたいときは、旅行先の変更や日程の見直しで対応できるケースもあります。

50万円どうしても必要なら、「足りない金額は総合口座の自動融資を利用する」「保険の契約者貸付で補う」といった対策を考えましょう。

他社からの借り過ぎや延滞をしていない

他社からの借り過ぎや延滞があると、50万円借りる審査に通りにくいです。

他社からの借り入れがある人は、他社借入額も含めて年収の3分の1以内におさめなければいけません。

他社から20万円借りている人が50万の借り入れに申し込むなら、借入総額が70万円になるため年収210万円以上が求められます。

総量規制の範囲を超えなくても、2件以上借り入れがあれば、ほとんどの人が審査が厳しくなります

お金に困っていると判断されて、返済能力が低い、もしくは今後滞納するおそれがあると警戒されるからです。

借り入れがあるときは、可能な限り返済を進めてから申し込むと審査に通りやすい傾向です。

以下の支払いを延滞していると、返済できる状態にはないと思われ、審査落ちします。

- クレジットカードのショッピング代金

- クレジットカードのキャッシング

- ローン

- 分割払いの料金

クレジットカードやローンだけではなく、分割払いの料金も関係します。

例えば携帯料金の滞納時に端末料金も含まれていると、クレジットカードやローンの支払い状況に問題がなくても審査に通りません。

延滞がある人は信用情報機関に延滞の記録が残っています。

信用情報機関には個人の借り入れに関する信用情報が記録され、延滞の記録は5年残る仕組みです。

延滞している人は借り入れの申し込みは控え、完済して5年経過するのを待ちましょう。

50万円以上の借り入れは収入証明書が必須

50万円以上の借り入れをするなら、収入があると証明できる収入証明書の提出が必要です。

収入証明書類の提出条件は、貸金業法にも定められています。

個人が借入れをしようとする場合において、①ある貸金業者から50万円を超えて借入れる場合、②他の貸金業者から借入れている分も合わせて合計100万円を超えて借入れる場合、のどちらかに当てはまると、「収入を証明する書類」の提出が必要です。

出典:3「収入を証明する書類」の提出が必要な場合があります│日本貸金業協会

銀行カードローンは、申込先ごとに収入証明書類の提出が必要な金額を取り決めています。

50万円超の借り入れを希望すると、書類の提出を求められる商品が多い傾向です。

例えば三井住友銀行のカードローンも、50万円を目安としています。

ご本人さま確認書類および収入証明書類(お申込金額が50万円を超える場合)をご用意ください。

出典:よくあるご質問│三井住友銀行

収入証明書類を提出しなければ、審査を進めてもらえません。

収入証明書として認められる書類は以下の通りです。

- 源泉徴収票

- 確定申告書の控え

- 税額通知書

- 所得証明書

- 課税証明書

- 給与明細書

収入証明書類は最新のものが必要です。

給与明細書は、申し込み時点から直近2ヶ月分の書類を用意してください

手元にないと申し込み手続きを進められないので、用意してから申し込みを始めましょう。

手元に書類がないときは再発行してもらえます。

源泉徴収票は勤務先、所得証明書や課税証明書は市町村役場で再発行可能です。

返済能力を疑問視されるので同時申し込みはしない

複数のカードローンに同時申し込みすると、返済能力を疑問視され審査に通りにくい傾向です。

複数のカードローンに申し込むと審査に通りにくい理由は以下の通り。

- お金に困っていると判断される

- 総量規制の範囲を超える可能性がある

50万円借りたい人が他のローンにも申し込んでいると、「50万円借りてもお金が足りない状況にある」と判断される可能性があります。

50万円の借り入れを2社に申し込みし、両方審査に通ると借入額が100万円に。

年収300万円以下の人が同時に2社分の審査に通ったら、総量規制の範囲に収まりません。

カードローンの審査では信用情報機関を通じて、金融に関する支払い情報や申し込み履歴がリアルタイムで共有されます。

例えばアコムに申し込んだ直後にアイフルへ申し込むと、両社で「50万円の融資申し込みを2社行っている」と確認される仕組み。

アコムとアイフルでそれぞれ、「両方の審査に通って借入総額が100万円になっても返済できるか」と、より厳しい基準で審査が実施されます。

審査に落ちたら困ると思って複数社に申し込むと、かえって審査通過率を下げるので、1件ずつ申し込みましょう。

延滞を避けるため50万借りる前に返済時の注意点を確認する

延滞を避けるには、50万円借りる前に返済ルールを確認しなければいけません。

返済に関して押さえておきたいポイントは、以下の通りです。

- 月々の最低返済額

- 返済日

50万円借りたら、毎月決まった金額を継続して返済します。

月々の収入と支出を比べて、何円までなら無理なく返済できるか確認しましょう。

返済額が少ないと返済は楽な反面、返済期間が長くなり利息も高額になりがちです。

返済日によっては、「給料日から遠すぎてお金が残らない」「忘れそうで不安」といった悩みが出る可能性もあります。

返済しやすいカードローンが希望なら、以下の借入先を選びましょう。

| 返済日の決め方 | カードローンの例 | 向いている人 |

|---|---|---|

| 複数の日付から都合に合わせて自分で決められる | ・プロミス ・レイク |

給料日の直後に返済したい |

| 毎月返済と35日ごとの返済を選べる | ・アイフル ・アコム |

柔軟に返済したい |

複数の日付から都合に合わせて自分で決められる借入先なら、給料日の直後に返済日を設定できます。

給料日の直後に返済すれば、返済日までにお金を使って返済不能に陥る心配がありません。

経済的な余裕に合わせて返済日を調整したい人には、35日ごとの返済も選べる借入先がぴったりです。

申込前に返済も意識し、無理なく返済できる借入先に申し込みましょう。

月々の返済額は利用する借入方法によって異なる

月々の返済額は50万円借りる方法によって異なります。

| 50万円の借入方法 | 月々の返済額 |

|---|---|

| カードローン | 借入先ごとに決定 10,000円~13,000円程度 |

| 担保を元にした借り方 | 返済額は決まっていない |

カードローンは借入先ごとに月々の返済額が決まっていて、目安は10,000円~13,000円程度です。

銀行カードローンよりも、消費者金融の返済額が高い傾向にあります。

| 借入先 | 月々の返済額 |

|---|---|

| プロミス | 13,000円 |

| レイク | 14,000円 |

| アコム | 15,000円 |

| 三井住友銀行のカードローン | 10,000円 |

| セブン銀行カードローン | 8,000円 |

返済できる余裕があるなら、返済額が高いカードローンを利用すると短期間で返済できます。

あまり余裕がないときは、返済額の低いカードローンを選んで返済しましょう。

担保を元にした借り方は、お金の余裕のできたタイミングで返済できます。

少額ずつ複数回に分けて返済しても、50万一度に完済しても構いません。

毎月決まった返済が難しい人は、担保を用意して借りる方法も検討しましょう。

50万借りたときの返済期間と利息をシミュレーション

申込前に50万借りたときの返済期間と利息をシミュレーションして、返済のイメージを掴むと、延滞を防げます。

カードローンの利息は、金利と返済期間によって決まる仕組みです。

金利は低くても、返済期間が長引くと支払い総額は増えます。

アイフルとみずほ銀行カードローンを例に、最低返済額で返済したときの利息をシミュレーションしました。

| 借入先 | 金利(年) | 最低返済額 | 返済期間 | 利息 |

|---|---|---|---|---|

| アイフル | 18.0% | 13,000円 | 58回 | 250,700円程度 |

| みずほ銀行カードローン | 14.0% | 10,000円 | 200回 | 455,500円程度 |

アイフルは月々の返済額がみずほ銀行カードローンより多く、一度設定された返済額は追加融資を受けない限り完済まで変わりません。

みずほ銀行カードローンは返済を進めて借入額が減ると、返済額も8,000円、6,000円と下がっていく仕組みです。

返済額が少なくて返済しやすい反面、ルール通りに返済すると返済総額が高くなります。

カードローンは決められた金額より多く返済しても構わないので、余裕のあるときは多めに返済しましょう。

例えばみずほ銀行カードローンで毎月10,000円ずつ返済すると、利息を268,900円程度まで減らせます。

返済額を確認するときは手数料も考慮する

返済額を確認するときは、借り入れや返済にかかる手数料も考慮しましょう。

カードローンの利用で手数料がかかるタイミングは、以下の通りです。

| 取引 | タイミング | 金額 |

|---|---|---|

| 借り入れ | ATMで借り入れ | 220円程度 |

| 返済 | ・ATMで返済 ・銀行振込で返済 |

220円程度~ |

ATMの利用手数料は、1万円以上の取引で220円が一般的です。

銀行振込で返済すると、金融機関ごとに設定された所定の手数料がかかります。

ただしカードローンの申込先や利用するATMによっては、ATM手数料が無料のケースも。

例えばイオン銀行カードローンは、以下のATMでは手数料が発生しません。

- イオン銀行ATM

- イーネットATM

- ローソンATM

アイフルなら、アイフルの自社ATMを利用すると手数料無料で借り入れや返済が可能です。

アイフルで毎回提携ATMから返済すると、58回の返済で12,760円の手数料が発生します。

振込融資や以下の返済方法なら、ほとんどのカードローンで手数料無料です。

- インターネット返済

- 口座振替

手数料が気になるときは提携ATMや銀行振込の利用をできる限り避け、手数料のかからない方法で借り入れや返済をしましょう。

50万借りたい人によくある質問

50万借りたい人によくある質問は以下の通りです。

- 学生でも50万借りる方法はありますか?

- どうしても50万円必要なら人から借りてもいいですか?

- 50万借りる審査に通るか不安ですが対策法はありますか?

卒業旅行や学費でまとまったお金が必要になるケースもあり、学生でも50万借りられるか知りたいとの声も多いです。

「人から50万円借りてもいい?」「審査が不安なときは何か対策ができる?」といった不安を感じる人もいます。

50万円借りる前に疑問を解消して、無理のない借り入れをしましょう。

学生がカードローンやフリーローンで50万借りるのは難しいです。

総量規制により、50万借りるには年収150万円、月収に直すと125,000円が求められます。

学校に通いながらアルバイトで月125,000円稼ぐのは難しいため、学生は借りられない可能性が高いです。

令和4年度学生生活調査によると、学生アルバイトの平均年収は375,900円程度で、平均的な働き方をしている学生は50万円借りられません。

学費が目的なら、奨学金が利用できる可能性もあります。

家計が急変したときは、日本学生支援機構の奨学金に年間を通じて随時申込可能です。

- 生計維持者が病気や怪我をした

- 災害に遭って家計が苦しくなった

奨学金を利用したいときは、在学している学校の奨学金窓口に相談しましょう。

どうしても50万必要なとき、頼める人がいるなら借りられる可能性はあります。

とはいえ50万円は大金で、気軽に貸してくれる人は少ないです。

「本当に返してくれるのか」「人から借りずに済ませる方法はないのか」と感じる人もいるので、人に頼むのは最終手段にしましょう。

人に頼むときはお金が必要な理由を正直に伝え、明確な返済計画を立てる必要があります。

「エコキュートが壊れて借りられないと生活に支障が出る」「車の買い替えが必要になった」など、やむを得ない理由なら貸してもらえる可能性も。

返済については「すぐ返す」と曖昧な言い方をせず、以下の点をはっきりさせましょう。

- 返済期限

- 返済額

- 返済方法

「すぐには返せないので毎月2万円ずつ返済を続ける」「夏と冬のボーナスで半額ずつ返済する」など、具体的に伝えると相手に納得してもらいやすいです。

返済は手渡しではなく銀行振込にすると、証拠が残ってトラブル防止に効果的。

借用書も作成すれば、後で「ルールを忘れた」「勘違いがあった」といったもめごとも避けられます。

50万借りる審査が不安なときは、以下の対策をしましょう。

- 正確な情報を提供する

- 必要書類を揃える

- 銀行ではなく消費者金融を選ぶ

すぐにできる対策は、正確な情報の提供です。

50万円はまとまった金額なので、審査が慎重に行われます。

「提出された書類と申し込みフォームの内容が違う」「一般的な勤続年数や勤務先と比較して年収が高すぎる」など不審点があると、信用を得られず審査に落ちやすい傾向です。

必要書類が足りないと審査自体が進められません。

本人確認書類と収入証明書類を揃えてから申し込みましょう。

審査が不安なときは、消費者金融への申し込みがおすすめです。

消費者金融は融資専門の金融機関のため、幅広い人を対象にしています。

銀行には預金業務や為替業務もあるため、ローンで赤字を出し他の事業に影響を与えられません。

ローン以外の業務も扱っている分、審査が厳しくなるため、不安な人は消費者金融に申し込みましょう。

プロミス

プロミス